ご無沙汰しております。弁護士の小鷹です。

ご無沙汰している間に福岡オフィスもいよいよ4年目。

執務スペースも広くなり、また、今後人員拡大予定もありますので、今年度もバリバリ仕事をしていきたいと思います。

さて、今回は、先日の林弁護士のブログ「【後編】「会社法」改正の概要(2021年3月施行予定)」でも触れられていた、今回の会社法改正の目玉の一つ、「株式交付」について執筆していきたいと思います。

昨今、福岡においても、スタートアップのM&Aがいくつか発生していますが、この株式交付制度ができたことにより、今後ますます、スタートアップの、又はスタートアップによるM&Aが増えていくかもしれません。

そこで今回は、ベンチャー企業にも活用が期待される「株式交付」について見てきたいと思います。

それでは早速みていきましょう。

目次

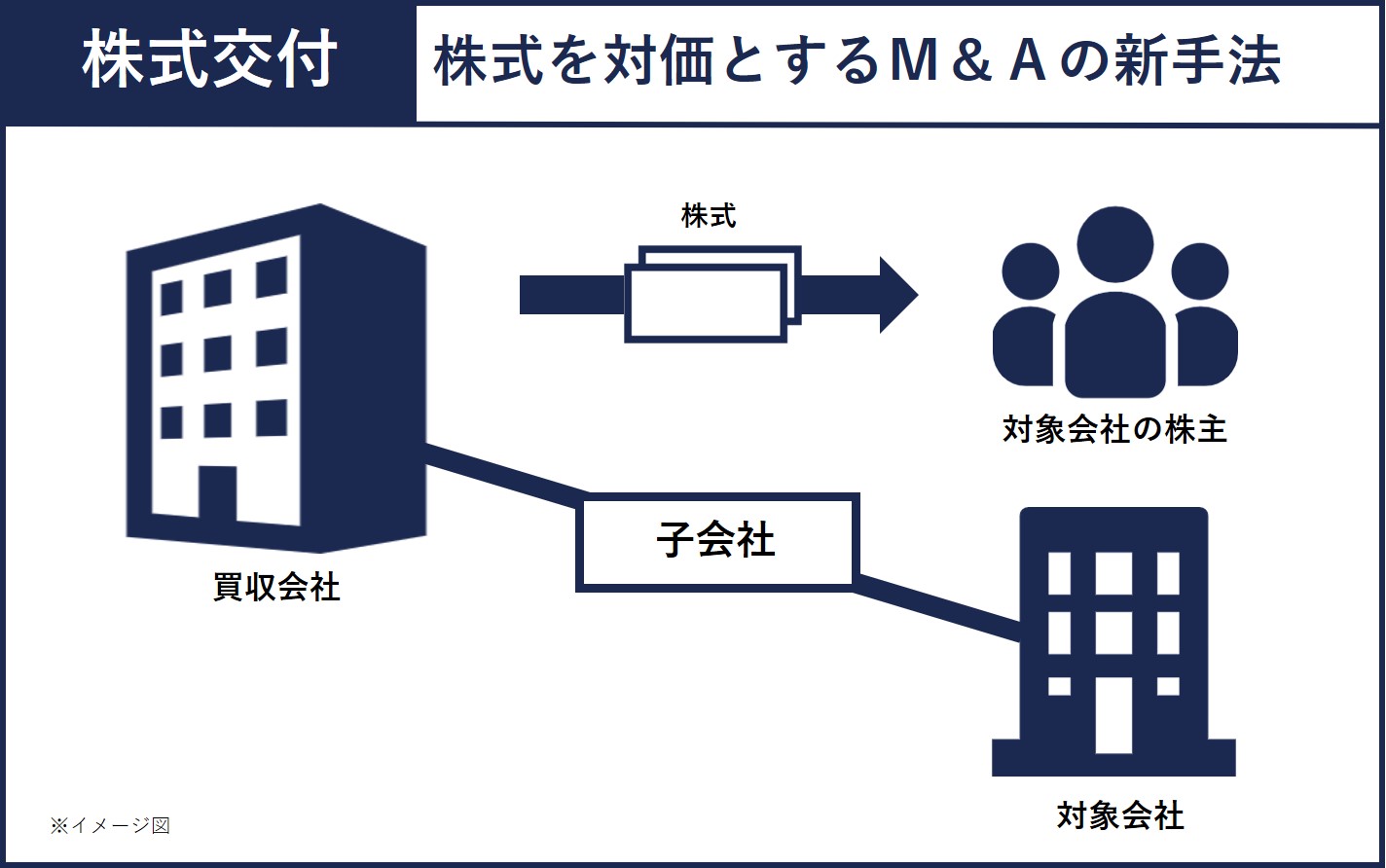

1.株式交付とは

株式交付とは、株式を対価とするM&Aの新手法であり、他の株式会社を買収しようとする株式会社(買収会社)が、その買収会社の株式を対価とする手法により、他の株式会社(被買収会社・対象会社)を子会社とすることができるようにするため、買収会社が対象会社をその子会社としようとする場合には、対象会社の株式の取得と引換えに、募集株式の発行等の手続によらずに、対象会社の株式の譲渡人(対象会社の株主)に対して、買収会社の株式を交付できるという制度です。

ざっくりいうと、これまでの制度より円滑に、「株式を対価として他の株式会社を子会社化することができるスキーム」といえます。

2.他の制度との比較

では、この株式交付は、これまでの他の制度とどのように違うのでしょうか。

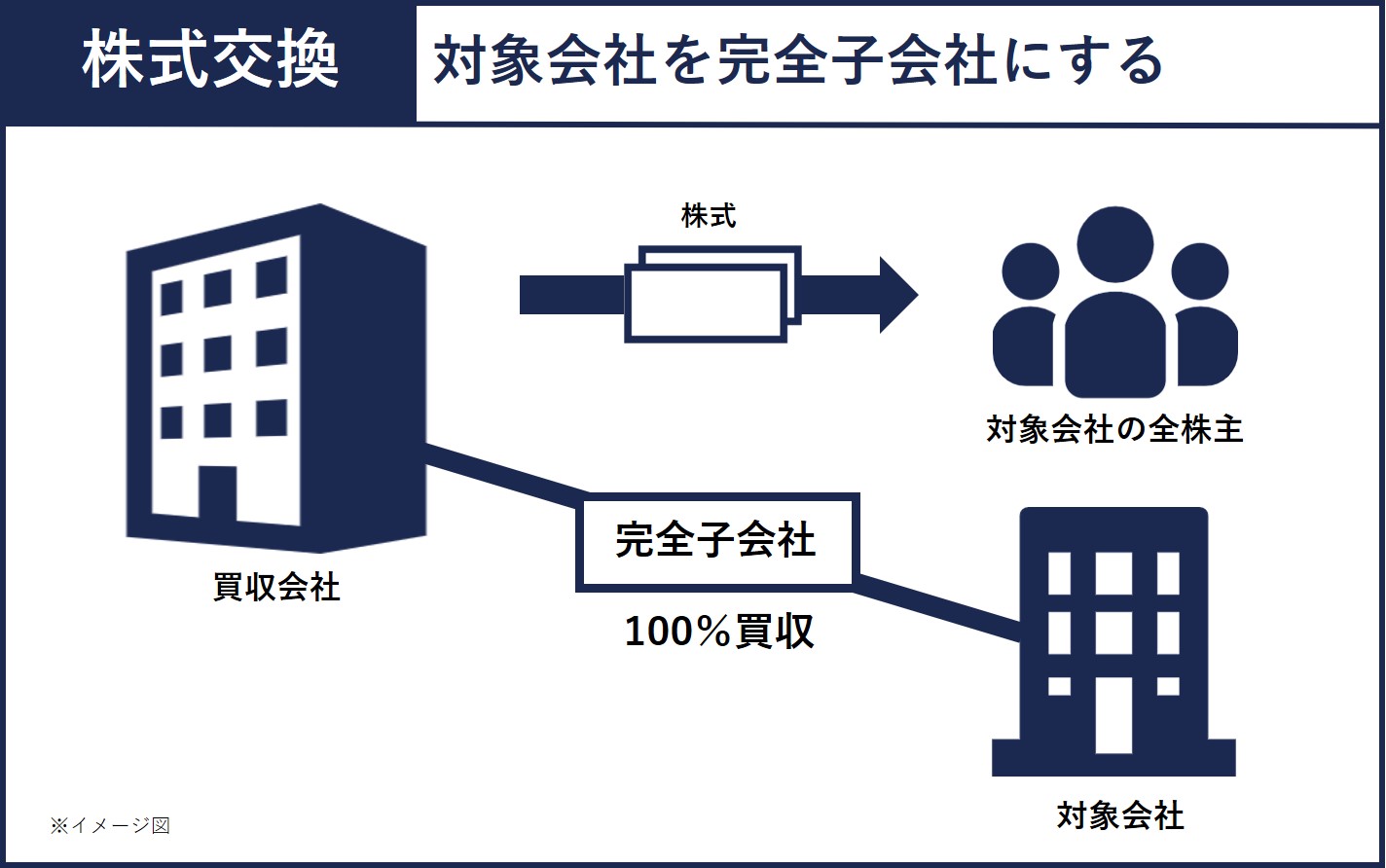

会社法上、他の株式会社を買収しようとする株式会社(買収会社)がその株式を対価として他の株式会社(対象会社)を買収しようとする場合には、株式交換という制度が従前からあります。

しかしながら、株式交換は、対象会社の株式すべてを取得して、完全子会社とすること(100%買収)を予定したものです。

そのため、そもそも買収会社が対象会社を完全子会社とすること(100%買収)まで予定していない場合には、株式交換を利用することはできません。

それでは、100%買収まで予定していない場合、例えば、過半数のみの買収を希望している場合はどうでしょうか。

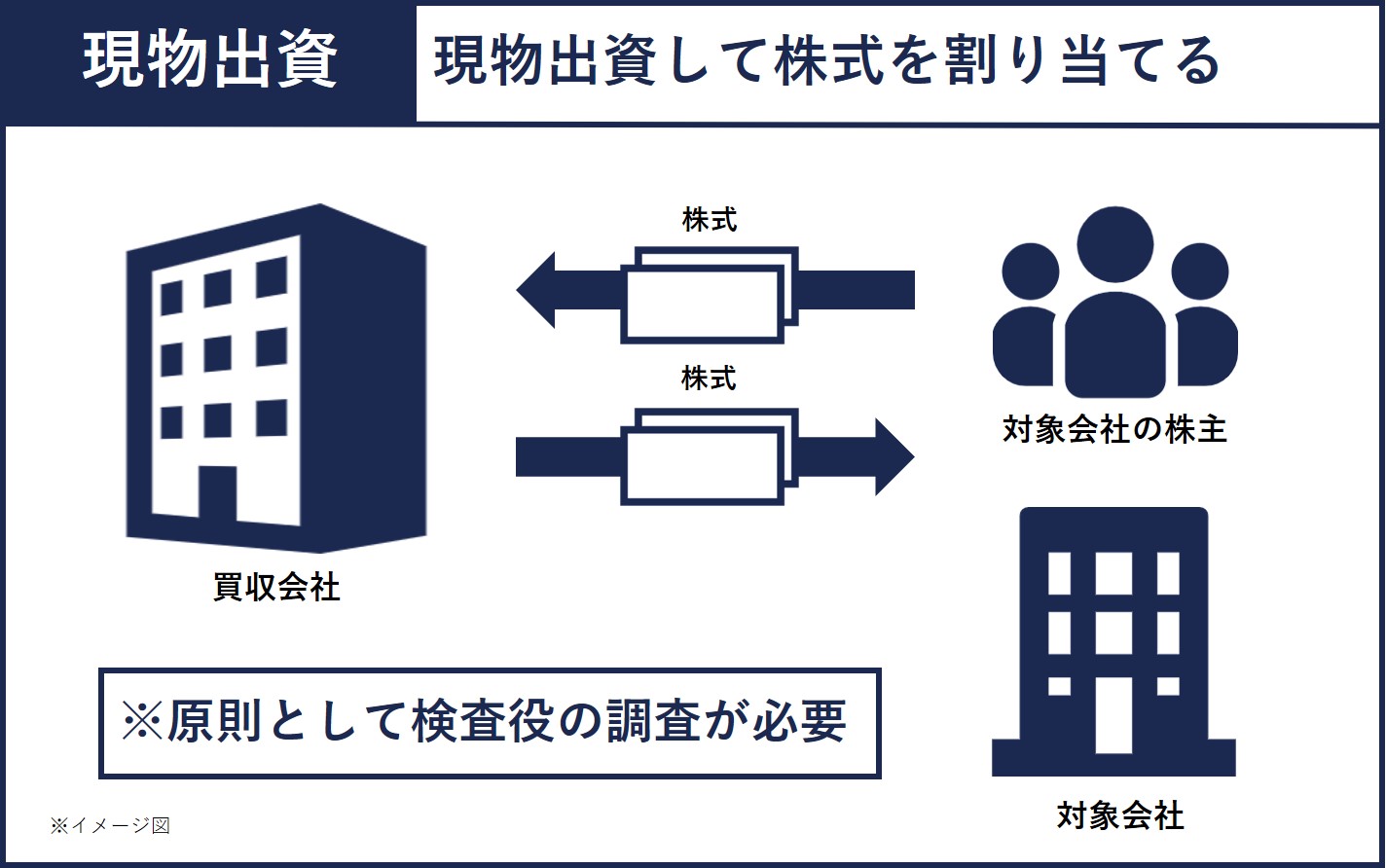

この場合、対象会社の株主が、当該対象会社の株式を買収会社に出資として交付し、それに対して買収会社がその対価として、対象会社の株主に対して買収会社の株式を割り当てることが考えられます(いわゆる現物出資)。

しかしながら、現物出資の場合、原則として検査役の調査が必要となるところ(第207条)、実際に検査役の調査が必要となるとM&Aのスケジュールに支障が出てしまいます。また、効力発生日までに対象会社の株式の価値が下落した場合には、引受人となる対象会社の株主や買収会社の取締役等が、その不足額について、填補する責任を負う可能性もあります(第212条、第213条)。

このような点から、実務上、現物出資を用いることのハードルはかなり高くなっていました1。

このような問題を解決するため、株式を対価とするM&Aの新たな手法として、株式交付制度が新設されました。

3.株式交付を利用できる場合

株式交付とは、

「株式会社が他の株式会社をその子会社(法務省令で定めるものに限る。第七百七十四条の三第二項において同じ。)とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。」

と定義されています(会社法第2条第32号の2)2。

このように、株式交付制度は、他の「株式会社」を子会社3としようとする場合のみ利用できます。したがって、既に議決権の過半数を保有している他の株式会社の株式を買い増す場合や、他の株式会社を子会社としようとしない場合については、株式交付を利用することはできません。

4.譲受けの対象

株式交付制度は、買収会社が対象会社を子会社化するために、対象会社の株主からその株式の譲渡(強制ではなく譲渡意思に基づく譲渡)を受け、その対価として買収会社の株式を交付するものです。

そのため、譲渡を受けるのは対象会社の株式となりますが、それに加えて、対象会社の新株予約権を譲渡の対象にすることもできます(第774条の3第1項第7号)。過半数の株式を取得しても、その後、新株予約権を行使されてしまうと、せっかくの親子関係が崩れてしまうおそれがあるためです。

もっとも、株式交付は、買収会社と対象会社との間に親子関係をつくるために、対象会社の株式の譲受の対価として、買収会社の株式を交付するものですので、株式を譲り受けずに新株予約権だけ譲り受けることは認められていません。

5.株式等の譲渡人に交付する対価

株式交付は、買収会社の株式を対価として対象会社を子会社とするための制度です。

そのため、株式交付にあたり、対象会社の株式の譲渡人に対して買収会社の株式を交付しないことは想定されていません。

交付する対価は買収会社の株式となりますが、それに加えて、金銭その他の財産を交付することも可能です(第774条の3第1項第5号、第8号)。

6.手続の全体像

株式交付の手続きの全体像は以下のとおりです。

(1)株式交付計画の策定

(2)株式交付子会社の株式の譲渡し

(3)株式交付親会社の手続(株主総会決議、株式買取請求、債権者異議手続など)

(4)株式交付子会社の手続

以下、具体的に見ていきましょう。

なお、以下では、会社法の定義に合わせ、他の株式会社を子会社化しようとする買収会社を「株式交付親会社」と、子会社化される対象会社を「株式交付子会社」ということにします。

(1) 株式交付計画の策定

株式交付を行う場合、株式交付親会社は、対象とする株式交付子会社、譲り受ける株式交付子会社の株式の数の下限、譲渡の申込期日、効力発生日等を定めた株式交付計画を作成する必要があります(第774条の3)。

譲り受ける株式数の下限は、子会社化するのに必要な数とする必要があります(第774条の3第2項)。

(2) 株式交付子会社の株式の譲渡し

株式交付は、株式交付親会社と譲渡人との間の合意に基づき、株式交付親会社が株式交付子会社の株式を譲り受け(譲渡人(株式交付子会社の株主)⇒株式交付親会社)、その対価として、株式交付親会社の株式を交付するもの(株式交付親会社⇒譲渡人(株式交付子会社の株主))と整理されています。

そのため、株式交付子会社の株式の譲渡しの申込、承諾及び割当ての手続きは、募集株式の発行(発行会社⇒引受人)の手続きと類似したものとなっています。

すなわち、以下の流れとなります(第774条の4~第774の7)。

➀株式の譲渡しの申込みをしようとする者に対する通知

②申込期日までの当該株式の譲渡しの申込みをしようとする者による申込み

③譲り受ける者及びその者から譲り受ける株式の数の決定

④申込者に対する割当ての通知

⑤譲渡人となった者による株式交付子会社の交付

また、募集株式発行の場合における総数引受方式のような手続も定められており、株式交付子会社の株式を譲り渡そうとする者が、株式交付親会社が譲り受ける株式交付子会社の株式の総数の譲渡しを行う契約(総数譲渡契約)を締結する場合には、上記の申込・割当の手続は不要となります(第774条の6)。

なお、上記のとおり株式交付子会社の新株予約権も譲受対象にできますが、その手続も同様となります(第774条の9)。

(3) 株式交付親会社の手続

株式交付親会社の株主や債権者保護に関する手続きについては、株式交換に準じた内容となっています。

以下、具体的に見ていきましょう。

① 事前開示手続

株式交付親会社は、株式交付計画備置開始日から株式交付がその効力を生ずる日後6ヶ月を経過する日までの間、株式交付計画の内容等を記載し、又は記録した書面又は電磁的記録をその本店に備え置き、その株主及び債権者による閲覧等に供しなければならないことになっています(第816条の2)。

このように、事前開示手続として、事前開示事項を記載した書面等の備置きが必要になっています。

② 株主総会決議による株式交付計画の承認

(i) 原則

まず、原則として、株式交付親会社は、効力発生日の前日までに、株主総会の決議によって、株式交付計画の承認を受けなければなりません(第816条の3第1項、第309条第2項第12号)。

(ii) 簡易手続

もっとも、いわゆる簡易手続も定められています。

すなわち、株式交付において交付する対価の合計額(株式交付親会社の株式の数に1株当たり純資産額を乗じた額、社債又は新株予約権等の帳簿価額の合計額、及び株式等以外の財産の帳簿価額の合計額)が株式交付親会社の純資産額に対する割合の5分の1を超えない場合には株主総会は不要になっています(第816条の4第1項本文)。

(iii) 簡易手続の例外

ただし、簡易手続にも例外があり、以下の場合には、株主総会の決議が必要となります(第816条の4第1項但書、第2項)。

ア、いわゆる「差損が生ずる場合」、すなわち、株式交付親会社が交付する金銭等(株式交付親会社の株式、社債及び新株予約権を除く。)の帳簿価額が、株式交付親会社が譲り受ける株式交付子会社の株式及び新株予約権等の額を超える場合

イ、株式交付親会社が公開会社でない場合

ウ、株式交付親会社の株主の一定割合が株式交付に反対する旨を通知した場合

③ 反対株主の株式買取請求

株式交付親会社は、効力発生日の20日前までに、その株主に対し、株式交付をする旨等を通知又は公告するなど、反対株主の株式買取請求に関する手続が必要となっています(第816条の6、第816条の7)。

株式交付親会社の反対株主は、原則として、株式交付親会社に対して、自己の保有する株式を公正な価格で買い取ることを請求することができますが(第816条の6第1項本文)、上記の簡易手続の要件を満たす場合には、株式交付親会社の株主は株式買取請求をすることができないことになっています(第816条の6第1項但書)。

④ 債権者異議手続

株式交換の場合と同様に、株式以外の財産を対価に含める場合には債権者異議手続が必要となる可能性があります。

債権者異議手続が必要な場合、債権者が異議を述べることができる期間は1ヶ月を下回ることができないことになっていますので(第816条の8第2項但書)、債権者異議手続の要否によって、株式交付のスケジュールが大きく変わってきます。

では、どのような場合に債権者異議手続が必要になるかというと、株式交付子会社の株式及び新株予約権等の譲渡人に対して交付する金銭等(株式交付親会社の株式の価額の合計額を除く。)の合計額が、株式交付親会社の株式を含む対価の総額の20分の1未満である場合以外に必要となっています(第816条の8第1項、施行規則第213条の7)。

株式交付の対価として株式交付親会社の株式以外の財産を交付する場合には、株式交付親会社において財産の流出が生じ、債権者が害されるおそれがあることから、このような場合に限り、債権者異議手続の対象となっています。

逆にいうと、対価として株式のみを交付する場合や、対価として交付する金銭等(株式交付親会社の株式を除く。)が株式交付親会社の株式を含む対価の総額の20分の1未満である場合(つまり、交付する金銭等の額が、対価の合計額の5%以内に収まっている場合)には、債権者異議手続は不要ということになります。

⑤ 事後開示手続

株式交付親会社は、効力発生日後遅滞なく、株式交付に際して株式交付親会社が譲り受けた株式交付子会社の株式の数等を記載した書面等を作成し、効力発生日から6ヶ月間、当該書面等をその本店に備え置くとともに、その株主及び債権者による閲覧等に供しなければならないことになっています(第816条の10)。

このように、事後開示手続として、事後開示事項を記載した書面等の備置きが必要になっています。

⑥ 登記手続

株式交付により、発行済株式数や資本金の額が変動することから、変更登記も必要となります(第915条1項、第911条第3項第5号、第9号)。

(4) 株式交付子会社の手続

株式交付は、株式等の譲渡人と株式交付親会社との間の合意に基づく株式等の譲渡しと整理されています。

そのため、株式交付子会社の手続については特に規定されていません。

ただし、株式交付そのものの手続ではありませんが、株式交付子会社の株式が譲渡制限株式であるときは、株式の譲渡承認手続が必要となります。

7.実務上の検討ポイント

株式交付の概要は上記1~6のとおりですが、最後に、株式交付の利用にあたり、実務上検討しておくべきポイントについて見ていきたいと思います。

(1) どのスキームを選択すべきか

今回の会社法改正により、株式を対価とするM&Aの手法として、株式交換、現物出資などに加えて、株式交付という選択肢が増えたことになります。

そこで、まず、どのスキームを採用するか、検討することが重要となりますが、以下の点がチェックポイントになるように思います4。

①100%子会社とするかどうか5。

②取得する株式数の想定6。

③対象会社・買収会社それぞれの規模、上場会社かどうか

④買収会社において必要な手続(株主総会、反対株主による株式買取請求手続、債権者異議手続の要否)

⑤対象会社における機関決定の要否

(2) 株式交付のスケジュール

会社法には、株主総会における株式交付計画の承認、反対株主の株式買取請求、債権者異議手続の各手続の前後関係は特に明記されていませんので、これらの手続を同時並行で行うことも可能と考えられています。

もっとも、上記のとおり、これらの手続は一定の場合には不要となり、例えば、これらのうち最も期間がかかる債権者異議手続が不要ということになれば、スケジュールを大幅に短縮できることになります。

そのため、株式交付のスケジュールの検討にあたっては、以下の点を検討することが重要と考えられます。

① 簡易手続は可能か

上記のとおり、簡易手続が可能な場合、株主総会や反対株主の株式買取請求手続が不要となります。

この場合、さらに債権者異議手続も不要ということになれば、効力発生日までの手続としては、株式交付計画承認の取締役会決議、反対株主への通知又は公告、事前開示手続、申込・割当手続のみで足り、手続きをかなり簡略化できる可能性があります。

② 債権者異議手続は必要か

上記のとおり、株式交付の対価として株式のみを交付する場合や、対価として交付する金銭等の額が対価の総額の5%以内に収まっている場合には、債権者異議手続は不要となります。

債権者異議手続が必要な場合、債権者が異議を述べることができる期間は1ヶ月を下回ることができないことになっていますので、債権者異議手続が不要ということになれば、大幅にスケジュールを短縮できることになります。

③ 金商法の適用があるか

一方、株式交付については、会社法のほか、金融商品取引法が適用されることが前提となっています。

すなわち、買収会社が上場会社である場合にはその株式の発行につき発行開示規制が適用される可能性があります。また、対象会社が上場会社である場合にはその株式の取得につき公開買付規制が適用される可能性があります。

発行開示規制や公開買付規制が適用される場合、会社法のみ適用される場合と比べ、スケジュールや手続きが大きく変わってきます。

そのため、株式交付を利用する際には、金商法が適用されないかについても慎重に確認する必要があります。

<脚注>

1 対象会社の株主に割り当てられる買収会社の株式の総数が発行済み株式総数の10分の1を超えない場合には検査役の調査は不要となることから(第207条第9項第1号)、買収会社の規模よりも対象会社の規模が小さい場合には、なお、現物出資は検討する余地はあるものと考えます。

2このように買収会社も対象会社も株式会社に限定されており、持分会社や外国会社の子会社化には利用できません。

3ここにいう「子会社」は、会社法上の子会社のうち、施行規則第3条第3項第1号に該当する子会社、すなわち、買収会社が自己の計算において所有している議決権割合が50%を超える場合に該当する子会社に限定されています(施行規則第4条の2)。

4 その他、対象会社の株主の株式譲渡益に対する課税の有無もポイントになりますので、税務アドバイザーへの確認も重要となります。

5 完全子会社とするのでなければ、株式交換は利用できません。

6 過半数に達しない範囲で持株比率を増やす場合や、既に子会社となっている会社の持株比率を増やす場合には株式交付は利用できません。

弁護士 パートナー

株式を対価とする株式交付制度は、手元の資金が十分でなくても活用できる手法といえます。そのため、ベンチャー企業が株式交付を利用することによりEXITする場合だけではなく、ベンチャー企業が株式交付を利用して他の企業を買収する場合も増えてくるかもしれません。

その意味で、株式交付制度ができたことは、ベンチャー企業にとっても意味があるものといえます。

もちろん、今後、実際に株式交付が利用されていく中で、実務上の課題は出てくるかもしれませんが、有力な選択肢がひとつ増えたとはいえますので、スキームの検討段階から、お気軽にご相談頂ければと思います。