税理士の佐瀬です。

最近引っ越しをしました。といいましても、引っ越し前の家から歩いて数分程度の場所なので、それ程新鮮な感じはないのですが、ファミリータイプの間取りになったので少しばかり広くなって子供達は元気に走り回ったり隠れんぼをしたりしています。

さて、ベンチャーはその成長過程において、株主構成の是正のための株式の譲渡や、M&Aによる株式の異動等が多々生じます。

私もこのようなケースで「設立時に払い込んだ株価で他の株主に譲渡しても大丈夫ですか?」とか「半年前にも売買をしたけど、最近業績良くないしその時の半分の株価としたいのですが…」といった質問をよく受けます。

税務的な観点からいうと、それらの行為における株式の譲渡は適正な時価で行われる必要があります。というのも、適正な時価より低い価額又は高い価額で譲渡を行った場合には、後述するような税負担が生じることがあるためです。

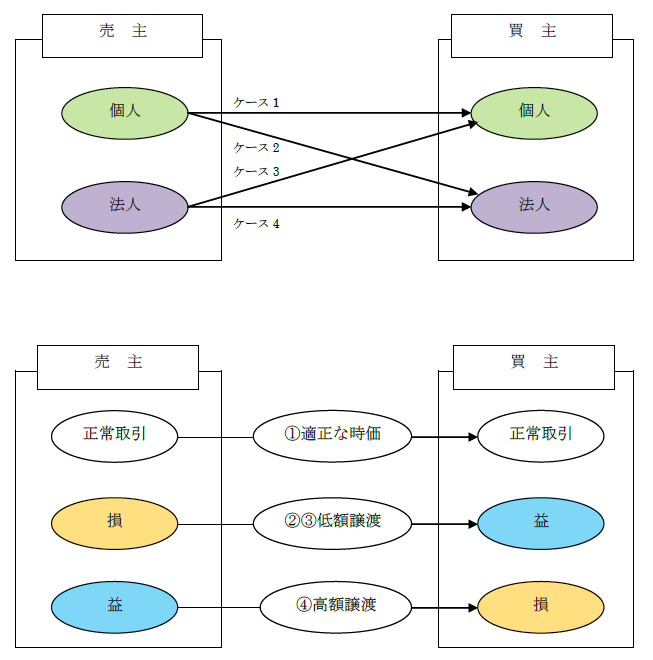

そこで今回は、適正な時価より低い価額又は高い価額で株式の譲渡を行った場合にどのような課税関係が生じるかについて、次の4つのケースごとに、さらに①適正な時価で譲渡した場合、②時価より低い価額で譲渡した場合(時価の1/2以上の譲渡)、③時価より低い価額で譲渡した場合(時価の1/2未満での譲渡)、④時価より高い価額で譲渡した場合、に区分して、具体的な数字を使って整理してみたいと思います(時価より低い価額の譲渡を2つに分けたのは、税務上の取り扱いが異なる場合があるためです)。

考えられるパターン

- ケース1 : 個人 → 個人

- ケース2 : 個人 → 法人

- ケース3 : 法人 → 個人

- ケース4 : 法人 → 法人

このように、様々なケースが想定されるため分量がやや多くなりますが、皆さんが直面するケースに関する事項にもれがないよう、敢えて網羅的に記載しますので、ご自身或いはご自身の会社などに当てはまりそうな部分だけでもご確認き、税務リスクを認識して頂ければと思います。

このように、様々なケースが想定されるため分量がやや多くなりますが、皆さんが直面するケースに関する事項にもれがないよう、敢えて網羅的に記載しますので、ご自身或いはご自身の会社などに当てはまりそうな部分だけでもご確認き、税務リスクを認識して頂ければと思います。

設例

売主における株式の取得価額 : 200

譲渡時の株式の適正な時価 : 1000

この株式を・・・・

① 適正な時価1000で譲渡

② 時価より低い価額700で譲渡(時価の1/2以上の譲渡)

③ 時価より低い価額200で譲渡(時価の1/2未満での譲渡)

④ 時価より高い価額1300で譲渡

なお、ケース2及びケース4は譲渡先の法人が譲渡対象となる株式の発行法人である場合(つまり、自己株式の取得となる場合)を除きます。

ケース1 : 個人 → 個人

① 適正な時価1000で譲渡

| 売主(個人) | 譲渡益800(1000-200=800)に対して譲渡所得課税(※1)が行われます。 |

| 買主(個人) | 取得時点の課税関係は生じません。 なお、株式の取得価額は1000となります。 |

② 時価より低い価額700で譲渡(時価の1/2以上の譲渡)

| 売主(個人) | 譲渡益500(700-200=500)に対して譲渡所得課税(※1)が行われます。 |

| 買主(個人) | 時価より低い価額で取得した買主側の個人では、適正な時価1000と購入価額700の差額300について売主側の個人から贈与を受けたものとして贈与税(※2)の対象となります。 なお、株式の取得価額は700となります。 |

③ 時価より低い価額200で譲渡(時価の1/2未満での譲渡)

| 売主(個人) | 譲渡益は生じません(200-200=0)ので課税は行われません。 |

| 買主(個人) | 時価より低い価額で取得した買主側の個人では、適正な時価1000と譲渡価額200の差額800について売主側の個人から贈与を受けたものとして贈与税(※2)の対象となります。 なお、株式の取得価額は200となります。 |

④ 時価より高い価額1300で譲渡

| 売主(個人) | 時価より高い部分300(1300-1000=300)については買主側から贈与を受けたものとして取り扱うため、贈与税(※2)の対象となります。 また、時価1000と取得価額200との差額800が譲渡益となり、その譲渡益800について譲渡所得課税(※1)が行われます。 |

| 買主(個人) | 取得時点の課税関係は生じません。 なお、株式の取得価額については、購入価額1300から、売主側へ贈与したとして取り扱われる300を控除した残額1000となります。 |

ケース2 : 個人 → 法人

① 適正な時価1000で譲渡

| 売主(個人) | 譲渡益800(1000-200=800)に対して譲渡所得課税(※1)が行われます。 |

| 買主(法人) | 取得時点の課税関係は生じません。 なお、株式の取得価額は1000となります。 |

② 時価より低い価額700で譲渡(時価の1/2以上の譲渡)

| 売主(個人) | 原則として、譲渡益500(700-200=500)に対して譲渡所得課税(※1)が行われます。 ただし、買主の法人が同族会社に該当する場合には、時価によって譲渡が行われてものとして譲渡益800(1000-200=800)に対して譲渡所得課税(※1)が行われる可能性があります。 |

| 買主(法人) | 時価1000と譲渡価額700との差額は受贈益として法人税の課税対象となります。 なお、株式の取得価額は時価である1000になります。 |

③ 時価より低い価額200で譲渡(時価の1/2未満での譲渡)

| 売主(個人) | 譲渡価額200が時価1000の1/2未満であるため、時価1000により譲渡をしたものとみなされ、譲渡益800(1000-200=800)に対して譲渡所得課税(※1)が行われます。 |

| 買主(法人) | 時価1000と譲渡価額300との差額は受贈益として法人税の課税対象となります。 なお、株式の取得価額は時価である1000になります。 |

④ 時価より高い価額1300で譲渡

| 売主(個人) | 時価1000と譲渡価額1300との差額300は、売主が買主である法人の役員・従業員である場合は、給与所得となり、第三者である場合は一時所得となります。また、譲渡益800(1000-200=800)に対して譲渡所得課税(※1)が行われます。 |

| 買主(法人) | 時価1000と譲渡価額1300との差額300は、売主が買主である法人の役員・従業員である場合は、賞与となり(役員の場合は役員賞与として損金の額に算入されません)、第三者である場合は寄附金(※3)となります。 なお、株式の取得価額は時価である1000になります。 |

ケース3 : 法人 → 個人

① 適正な時価1000で譲渡

| 売主(法人) | 譲渡益800(1000-200=800)が法人税の課税対象となります。 |

| 買主(個人) | 取得時点の課税関係は生じません。 なお、株式の取得価額は1000となります。 |

② 時価より低い価額700で譲渡(時価の1/2以上の譲渡)

| 売主(法人) | 時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額700との差額300は、買主が売主である法人の役員・従業員である場合は、賞与となり(役員の場合は役員賞与として損金の額に算入されません)、第三者である場合は寄附金(※4)となります。 |

| 買主(個人) | 買主が売主である法人の役員・従業員である場合は、時価1000と譲渡価額700との差額300は給与所得となり、第三者である場合は一時所得となります。 なお、株式の取得価額は700となります。 |

③ 時価より低い価額200で譲渡(時価の1/2未満での譲渡)

|

売主(法人) |

時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額200との差額800は、買主が売主である法人の役員・従業員である場合は、賞与となり(役員の場合は役員賞与として損金の額に算入されません)、第三者である場合は寄附金(※4)となります。 |

| 買主(個人) | 買主が売主である法人の役員・従業員である場合は、時価1000と譲渡価額200との差額800は給与所得となり、第三者である場合は一時所得(※3)となります。 なお、株式の取得価額は200となります。 |

④ 時価より高い価額1300で譲渡

| 売主(法人) | 時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額1300との差額300は、買主から寄付を受けたものとして取り扱い、その受贈益が法人税の課税対象となります。 |

| 買主(個人) | 時価1000と譲渡価額1300との差額300は、買主が売主に寄付をしたとして取り扱い、課税関係は生じません。 なお、株式の取得価額は時価である1000になります。 |

ケース4 : 法人 → 法人

① 適正な時価1000で譲渡

| 売主(法人) | 譲渡益800(1000-200=800)が法人税の課税対象となります。 |

| 買主(法人) | 取得時点の課税関係は生じません。 なお、株式の取得価額は1000となります。 |

② 時価より低い価額700で譲渡(時価の1/2以上の譲渡)

| 売主(法人) | 時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額700との差額300は、買主への寄付金(※4)として取り扱われます。 |

| 買主(法人) | 時価1000と譲渡価額700との差額300は売主から寄付を受けたと取り扱われ、その受贈益が法人税の課税対象となります。 なお、株式の取得価額は時価である1000になります。 |

③ 時価より低い価額200で譲渡(時価の1/2未満での譲渡)

|

売主(法人) |

時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額200との差額800は、買主への寄付金(※4)として取り扱われます。 |

| 買主(法人) | 時価1000と譲渡価額200との差額800は売主から寄付を受けたと取り扱われ、その受贈益が法人税の課税対象となります。 なお、株式の取得価額は時価である1000になります。 |

④ 時価より高い価額1300で譲渡

| 売主(法人) | 時価1000により譲渡を行ったものとして、譲渡益800(1000-200=800)が法人税の課税対象となります。 また、時価1000と譲渡価額1300との差額300は、買主から寄付を受けたものとして取り扱い、その受贈益が法人税の課税対象となります。 |

| 買主(法人) | 時価1000と譲渡価額1300との差額300は、売主への寄附金(※4)として取り扱われます。 なお、株式の取得価額は時価である1000になります。 |

(※1)H26年以降は20.315%(復興特別所得税及び住民税含む)の税率です。

(※2)贈与税は暦年課税の場合、基礎控除が年間110万円ありますので、贈与として取り扱われる部分の価額が110万円を超える場合に課税されます。なお、税率は10%から50%の累進税率となります。

(※3)一時所得の金額は「総収入金額-収入を得るために支出した金額-特別控除額(最高50万円)」で計算します。その所得金額の1/2に相当する金額を給与所得などの他の所得の金額と合計して総所得金額を求めた後、納める税額を計算します。

(※4)寄附金は法人税の計算上、損金(税金計算上の費用)とすることに一定の制限があります。

おわりに

さて、理論的な課税関係は上記のようになりますが、実は適正な時価によらない場合には全てきっかりと課税されるのかというと現実的にはそういうわけでもありません。

というのも、例えば、贈与税の対象となったとしても基本的に利益を受けた額が年間110万円以下であれば課税されないですし、また、そもそも適正な時価の算定につき、株式の評価方法等によってある程度の幅が認められる可能性があり、税務当局としても評価額を是正する手続きをとることについては慎重になる面がある為です。

しかし、適正な税務処理は重要であり、本稿が皆様の税務リスクの低減のお役にたてば幸いです。

税理士 パートナー

如何でしたでしょうか。

「それなら、適正な時価を教えてくれよ」という声が聞こえてきそうですが、未公開株式の評価方法には唯一絶対的方法というものがなく、国税当局との間でも見解の相違が生まれやすい論点です。よって、これについてはその都度、専門家に相談して頂きたいと思います。