初めまして。AZXブログ初登場の税理士の佐瀬です。

初めまして。AZXブログ初登場の税理士の佐瀬です。

首都圏では猛暑も影を潜め、少しずつ秋を感じるようになりましたが、皆さんいかがお過ごしでしょうか。私はといえば、休日は子ども達の七五三や運動会などの家族イベントに奮闘しています。

さて、AZXではベンチャー企業が主要なクライアントであり、ストックオプションに関する法務・会計・税務等のアドバイスを数多く行っています。ストックオプションは資金面で余裕がないベンチャー企業にとってはとても便利な道具である一方、設計等を誤ると会社と従業員との間で紛争が生じることも考えられるなど、とても恐ろしい一面も持ち合わせています。

ストックオプションは法務・会計・税務等の様々な論点が複雑に絡み合っていますが、今回は税務的な側面にスポットを当てて陥りがちな落とし穴などを中心に考えてみたいと思います。

まず、最初にストックオプションの概念的な部分に簡単に触れておきます。

ストックオプションは、役員や従業員に「将来、一定の価額を払い込めば、一定数の株式を交付してもらえる権利」を与えるものです。平易な言葉で言うと、株式を買うことの出来る権利を従業員に渡してインセンティブとするためのものです。

この「一定の価額」を「権利行使価額」といいます。

単純な例をあげると…

①ストックオプションの付与:権利行使価額10万円のストックオプションをもらう

⇒上場して株価が300万円になる

②権利行使:ストックオプションを行使して会社に10万円を払い込み、株式をもらう

③株式売却:それをすぐに株式市場で300万円で売却する

⇒290万円の利益!!(税金考慮外)

簡単にいえばこのようなものです。お話を単純化するために税金は考慮外としましたが、この税金がなかなか複雑で厄介なモノなのです。

では、本題の税務面のお話に移ります。

ストックオプションに関して税務の観点から重要となるのは、何といっても税制適格か非適格であるかという点です。税制適格とは税制上優遇されるといった意味です。これは将来IPOを目指す企業家は創業期であっても言葉として覚えておきましょう。

後述する税金面で優遇される税制適格ストックオプションと比較するために、税制非適格ストックオプションの課税関係を確認しておきましょう(外注先等に付与することもありますが、今回は従業員に付与することを前提とします)。

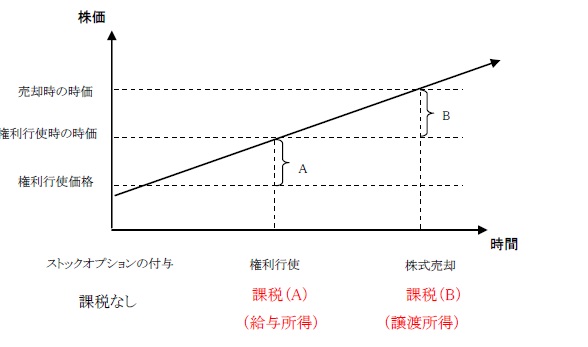

◆税制非適格ストックオプションの課税関係

上の図を見て頂いてわかる通り、権利付与時は課税されませんが、権利行使時に権利行使時の時価と権利行使価額との差額(A)が給与所得として所得税・住民税が課税されます。

権利行使をした側からすれば、現金収入がないのにもかかわらず権利行使価額分の現金を払い込む資金が必要になるほか、生活に必要な所得と合算した累進課税(所得税・住民税合わせて最大50%の税率!!)が行われ多額の税金負担が生じる可能性があります。

なお、実務的には賞与として源泉徴収の対象となりますが、会社から賞与として現金が支給される訳ではないので、通常の賞与のように支給時に支給総額から源泉徴収分が差し引かれて残額が振り込まれるということにはなりません。この場合、権利行使した個人が源泉徴収税額相当額の金銭を会社に払い込むことになると考えられます。

権利行使直後に取得した株式を売却できればまだいい方ですが(それでもキャピタルゲイン部分(B)は譲渡所得の対象(平成26年以降は20%の税率)となりますが・・・・)、何らかの理由で直後の売却が出来ず、さらに売却までの間に株価が下がってしまったような場合は悲惨です。行使に係る税金を考慮すると資金的にマイナスになることも考えられ、まさに踏んだり蹴ったりの状態になります。

以上、最悪のケースをご紹介しましたが、このような事態を避けるために、基本的にはどのベンチャー企業もまずは税制適格ストックオプションの発行が出来ないかを検討することになるかと思います。税制適格ストックオプションの課税関係は次の通りです。

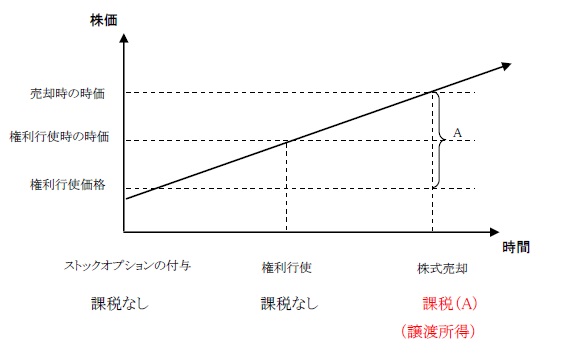

◆税制適格ストックオプションの課税関係

このように、権利行使時に給与課税はされず、売却時点においてキャピタルゲイン(A)部分が譲渡所得として課税の対象となります。株式売却により得た資金があるため、また一般的に給与所得より低い税率(平成26年以降は20%の税率)になるため、担税力に応じた税負担が可能になるものと思われます。

とても優遇された税制ですが、税制適格となる要件は非常に厳しくなっています。

~税制適格ストックオプションの要件~

税制適格ストックオプションの主な要件としては以下の要項を割当契約書において明記しておく必要があります。

◆発行形態は…

会社法238条2項の決議に基づいた無償発行であることが要件です。通常は無償で発行されるので問題ないかと思います。

◆付与対象者は…

会社及びその子会社の取締役、執行役、使用人が対象となります。監査役、外注先、法人向けに発行する場合は対象となりませんので注意が必要です。特に監査役については「社内の仲間」のイメージがあるので、税制適格の対象者と勘違いされているケースをよく見かけます。また、非上場会社の場合は発行済株式総数の1/3超を有する大口株主も対象となりません。

つまり、ベンチャーの社長は一般的に1/3超を有しているケースが多いですが、その場合は税制適格の恩恵を受けられないこととなります。この場合は、代わりに有償ストックオプションを利用することがありますが、この点は後述します。

◆行使価額は…

ストックオプションの行使価額は付与時の時価以上としなければなりません。時価以上ならいくら高くてもいいですが、もらった従業員等のインセンティブにつなげるために、なるべく低く抑えて発行されるのが普通です(低くすれば権利行使時の払込金額が少額で済むので)。

実務上、ベンチャーキャピタル(VC)からの増資の直前に、以前の低い株価を前提としてストックオプションを発行することがよく行われていますが、既にストックオプションの付与時にVCとの投資の条件交渉等が行われているような状況では、付与の時点ではすでに株価が上がっていると認定される可能性があります。そうなった場合は、時価未満の行使価額となり、税制適格要件を満たさないこととなるので注意が必要です。

◆権利行使期間は…

行使は付与決議日後、2年を経過した日から10年を経過する日までに行う必要があります。

◆権利行使限度額は…

権利行使価額は年間1,200万円までです。この価額は株式の時価ではなく権利行使価額ですのでお間違えのないように。

また、1,200万円を超えた部分のみが要件から外れるのではなく、その超えることとなった権利行使全てに対する部分が課税対象となる点にも留意が必要です。例えば、1年間に1回目に300万円分、2回目に1,000万円分の権利を行使した場合、合計額の1,300万円から1,200万円を控除した100万円ではなく、1,200万円を超えることとなった2回目の権利行使価額すべてとなるので、1,000万円が課税対象となってしまいます。

◆譲渡制限

譲渡禁止が要件となっています。これはストックオプションが取得者側では有価証券として扱われるため、本来は譲渡できるものでるため、要件の1つになっています。

◆権利行使による株式の交付

ストックオプションの権利行使に係る株式の交付は、会社法238条1項の規定に反しないで行われることが必要です。

◆権利行使により取得した株式の保管委託等

発行会社と証券会社または金融機関との間であらかじめ一定の管理等信託契約を締結し、個人が取得した後に、当該証券会社または当該金融機関等で保管又は管理等信託がされることが必要です。

なお、未上場の場合は、証券会社等で管理等信託契約を締結することが難しく、税制適格での行使が困難な場合があるので注意が必要です。

~税制適格要件を満たさなかった場合~

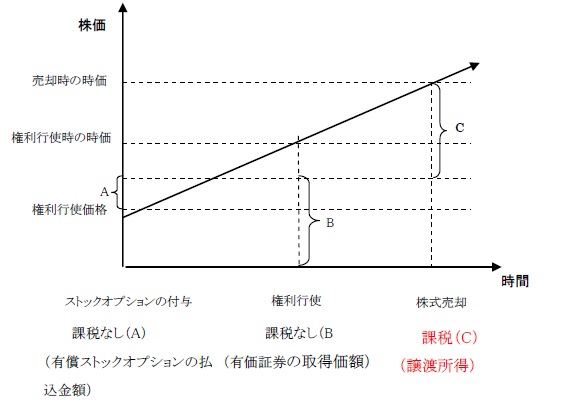

以上の要件を満たさない場合には、税制適格ストックオプションとはなりません。もっとも、税制適格の要件を満たさずとも、行使時において課税されないスキームとして、有償発行のストックオプションがよく活用されています。

少々複雑なので時点ごとに説明します。

①ストックオプションの付与

ストックオプションを時価(ブラックショールズモデルなどにより時価の算定を行います。)により有償発行します。払込金額は上の図の(A)部分になります。

②権利行使

権利行使価額の払込を受けます。権利行使をした側は、①の付与時点の払込金額と、権利行使時の払込金額との合計額(B)を、有価証券の取得として取り扱います。単に株を取得したとして取り扱われるため、この時点での課税は行われません。

③株式売却

売却時の株式の時価と有価証券の取得価額(B)との差額(C)が譲渡所得として課税(H26年以降は20%の税率)されます。株式売却資金が手元にあるので、担税力に応じた課税関係となります。

税理士 パートナー

さて、ストックオプションの税務について、

税制適格を中心に、基本的な部分を概観しましたがいかがだったでしょうか?

設計ミスは致命的となりますので、

専門家を交えて慎重に検討することをお勧め致します。