初めまして。AZXの弁護士の小林と申します。弁護士としては5年目で、AZXに入る前は、半年余り一般民事系の事務所にいたので、訴訟経験は他のメンバーよりも比較的多いと思います。最近では、資金調達(ベンチャーファイナンス)関係の案件が多くなっています。

ベンチャー企業の成長には、人材、アイディア、お金(ヒト、モノ、カネ)の三種の神器が不可欠であると思われますが、人材とアイディアは創業者自ら用意ができても、お金についてはどうしても他人の力に頼らざるを得ないことが多いもの。

その結果、ベンチャー業界においては多様な資金調達の手法が生まれており、コンバーティブルエクイティもその中で生まれた手法の一つです。

コンバーティブルエクイティは、元々米国にて生まれた概念であり、日本法での正式な定義はありませんが、本ブログでは、差し当たり、一定の事由が発生した場合に株式に転換することが予定された株式以外の権利を総称して「コンバーティブルエクイティ」と呼ぶことにします。

その上で、本ブログでは、コンバーティブルエクイティのなかでも、最近メジャーアップデートの行われたJ-KISS[1]に代表される「コンバーティブルエクイティ型新株予約権(以下「CE型新株予約権」といいます。)」について、メリットや留意点、そして、J-KISSアップデートに伴う実務上の影響などを見ていきたいと思います[2]。

本ブログでは、説明の便宜の観点から、以下の3部構成としみていきたいと思います[3]。

| Part 1 | CE型新株予約権のメリット (本ブログ) |

| Part 2 | CE型新株予約権の仕組み |

| Part 3 | CE型新株予約権を実際に利用する際の留意点 |

目次

<CE型新株予約権のメリット>

まず、CE型新株予約権とは、一言でいうのであれば、「次回ラウンドの資金調達時に発行される株式[4]に転換されることが予定された新株予約権」ということができます[5]。

「新株予約権」とは、「株式会社に対して行使することにより、その株式会社の株式の交付を受けることができる権利」であり、ベンチャー企業においては、いわゆるストックオプションとして用いられることも多いです(この点については、池田弁護士のブログもご参照ください)。

そのため、CE型新株予約権とは、株式を発行する代わりに、行使することで株式を取得できる権利を与えて、次回ラウンドの資金調達のタイミングが来た時点で、その権利を行使して、次回ラウンドで発行される株式に転換してもらうという仕組みであるということができます。

そして、CE型新株予約権は、以下のようなメリットがあるため、アーリーステージのラウンドやブリッジファイナンス(次回ラウンドまでのつなぎの資金調達)などに適した資金調達手法ということができます。

【CE型新株予約権のメリット】

① バリュエーション(企業価値評価)を先送りにできる

(但し、Part2以降で述べる留意点があります。)

② コスト(費用、時間)を抑えられる

③ 資金調達の段階では株主が増加しない

④ (後述するCBとの対比で)負債とはならず返済義務を負わない

⑤ 柔軟なインセンティブ設計が可能

①バリュエーションを先送りにできる

バリュエーションとは、会社の価値(時価総額)がいくらであるのかを評価することです。

ベンチャー投資の場面では、一定の根拠を元に会社の時価総額を評価し、それを発行済みの株式の数など[6]で割ることによって、1株当たりの株式の株価が見積もられることが一般的と考えます。例えば、会社の時価総額を1億円と評価する場合で、その会社では1000株が発行済みというケースの場合、1株当たりの株価は、1億円÷1000株=10万円ということになります。

会社法上、株式を発行する場合には、その度に株価を決める必要があるため[7]、株式の発行時にバリュエーションを行う必要があるのですが、CE型新株予約権については、株式でなく新株予約権なので、株価に相当するものを発行時に決めずに、次回ラウンドの資金調達時に株式に転換されるタイミングで株価に相当する金額(いわゆる転換価額)が決定されるという設計が可能であり、それによりバリュエーションの先送りを行うことができることになります。

(1) バリュエーションの重要性

バリュエーションは、資金調達の場面では、投資家が取得する株式の数(割合)に影響する重要事項であり、株主総会の決議要件などとの関係で一定数以上の株式数を投資家にとられることによって会社が望む意思決定を行うことができなくなるのを防ぎたいといった会社(創業者)側と、IPOやM&Aなどのエグジットの際のキャピタルゲインを大きくしたいという投資家側の利害が相反することになります。

投資家が取得できる株式数については、概ね以下の計算により求まることになります。

取得できる株式数=投資金額(投資の総額)÷株価

そのため、投資金額が同じ場合、株価が低ければ低いほど投資家の取得できる株式数が多くなり(投資家有利)、株価が高ければ高いほど、投資家が取得できる株式数が少なくなることとなります(会社有利)。

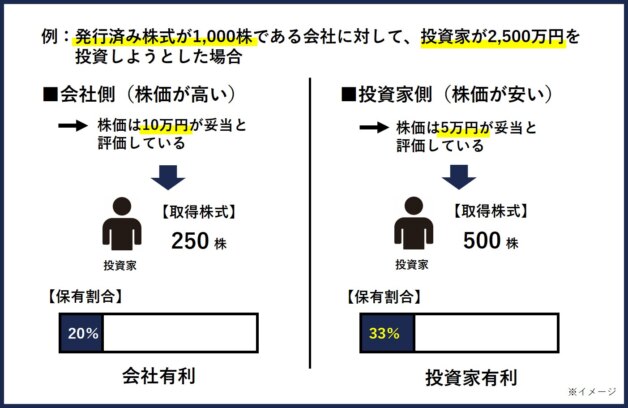

例えば、発行済みの株式が1000株である会社に対して、投資家が2500万円を投資しようとしているケースで、会社側は、時価総額は1億円、株価は10万円が妥当と評価しているのに対し、投資家側は、時価総額は5000万円、株価は5万円が妥当と評価しているとします。

その場合、会社側が妥当と評価する株価で株式を発行する場合には、投資家は250株を取得することになり、投資家の株式の保有割合は20%にとどまるのに対し、

投資家側が妥当と評価する株価で株式を発行する場合には、投資家は500株を取得することになるため、投資家の株式の保有割合は3分の1(≒33%)になってしまうことになります。

株価はこのように投資家が取得することになる株式の数(割合)に大きな影響を与えるものであるため、それを決めるバリュエーションは非常に重要なものとなります。

(2) バリュエーションを先延ばしにできることのメリットについて

バリュエーションを先延ばしにできることのメリットとしては、以下の2点が挙げられると思います。

(a) ベンチャー企業におけるバリュエーションが難しいこと

そもそも、未上場のベンチャー企業の場合は、上場企業と異なり株式の市場価格が存在するわけではなく、特に、創業から間もないような段階においては、会社のプロダクトなどもできあがっておらず、会社の価値として評価できるような資産や取引もあまりないことが多いと思われますので、会社の価値の評価は非常に困難になります。

(b) バリュエーションが適切になされなかった場合のデメリットが大きいこと

バリュエーションが低すぎると、会社側としては、必要以上の株式数を投資家に取られてしまうというデメリットが生じます。

しかし、会社側にとってもバリュエーションは高ければ高いほどよいというわけではなく、バリュエーションが高すぎると、次回ラウンドの資金調達やM&Aによるエグジットが難しくなってしまう可能性があるというデメリットもあります。

(3) 小括

したがって、次回ラウンドの資金調達までに株価に相当するものを決めず、次回ラウンドの資金調達時に株価に相当する金額(いわゆる転換価額)を決定するという方法でバリュエーションの先送りを行うことができる、すなわち、資金を調達するタイミングではトータルの投資金額のみを決めて何株出すのかは後で決めることが可能であることが、CE型新株予約権の本質的なメリットといえると考えます。

転換価額がどのようにして決まるのかについては、Part2以降で検討します。

②コスト(費用、時間)を抑えられる

資金調達の際に必要な法務事項としては以下のような点が挙げられます。

(1) 投資契約書のレビュー

(2) 定款の変更(株式発行かつ発行する株式が優先株式の場合)

(3) 登記手続

(1) 投資契約書のレビュー

株式発行による資金調達の場合には、十数頁から時には数十頁に及ぶ投資契約書(ここでは、「株主間契約書」や「分配合意書」などのタイトルの契約書を含めた投資にかかる契約書の総体を「投資契約書」ということとします)の締結を投資家から求められることが通常です。そして、投資契約書については、会社側、投資家側ともに、弁護士による法務レビューを経ることが多いと思われますが、投資契約書の分量が多ければ多いほど、交渉ポイントも多岐に渡ることが多いため、結果的に法務レビューやその後の交渉に費用と時間が発生することになります[9]。

これに対して、J-KISSに代表されるようなCE型新株予約権については、投資契約書も比較的簡易な内容となっているケースが多く、その場合は結果的に、交渉ポイントも少なく、法務レビューにかかるコストも低くなることが多いと思います[10]。

(2) 定款の変更

株式発行による資金調達の際に発行される株式には、大きく分けて、「普通株式」と「優先株式」が存在します。このうち、優先株式の発行にあたっては、優先株式の内容を設計し、優先株式の内容を定款に追加するという定款の変更が必要となります。

優先株式の内容については、上記(1)の投資契約書の別紙などの形で添付されていることが多いですが、こちらについても複数の交渉ポイントがあるため、優先株式の発行の場合には、その内容についてのレビュー、交渉にかかるコストが発生することになります。

一方で、新株予約権の発行の場合に定款の変更は不要であるため、CE型新株予約権の発行に際しては、定款の変更は不要となります[11]。

(3) 登記手続(登録免許税)

株式の発行と新株予約権の発行については、いずれも登記事項となっており、いずれも登記手続が必要となる点については、代わりがありませんが、登記の際に必要となる登録免許税の点について違いがあります。

株式の発行による資金調達の場合には、増加する資本金額の0.7%の登録免許税が発生する[12]のに対し、CE型新株予約権の場合は、投資金額にかかわらず、一律9万円で済みます[13]。

(4) 小括

したがって、CE型新株予約権による資金調達については、各種のコストを抑えられるというメリットがあるといえます。

③資金調達の段階では株主が増加しない

株主が増えると、株主総会における議決権の行使権者が増加することになり、株主総会の招集などにおける会社側の事務手続などの負担が増えることになります。

特に、優先株式による資金調達をした場合には、一定の事項について株主全体の株主総会の決議に加え、種類株主総会の決議を別途取得する必要が生じることから、会社側の事務負担がより増えたり、決議が漏れるリスクなども発生することになります[14]。

その点、コンバーティブルエクイティの場合は、投資家が取得するものは株式ではなく新株予約権であり、投資家は株主にならないため、株主としての取扱いを行う必要は生じないことになり、実務的には比較的メリットが大きいと思われます[15]。

④負債とはならず返済義務を負わない

こちらのメリットは、社債などの返済が必要となる資金調達と対比した場合のメリットであり、特に、ベンチャー企業における投資手法の一つである、新株予約権付社債(以下「CB」といいます)による資金調達と比較した場合のメリットといえると思います。

CBについては、CE型新株予約権と類似している部分が多く、本ブログのメインではないため、詳細は割愛しますが、CE型新株予約権と比較した場合の最大の特徴は、CBは、あくまで負債(借金)であり、返済義務があるという点が挙げられます。

CBによって、会社が債務超過となった場合には、特定企業との取引や銀行からの借り入れが難しくなるケースもありますが、CE型新株予約権については、資本として計上されるため、この問題は生じないこととなります。

また、CBのように返済義務があるということは、満期が来た場合に投資家から返済を求められた場合には、法的には返済を行う必要があるということであり、その際に返済が不可能な状態である場合には、倒産のリスクが生じることになります。

したがって、CBと類似の設計ながら、負債ではなく、返済義務がないという点が、CE型新株予約権のメリットであるといえます。

⑤柔軟なインセンティブ設計が可能

CE型新株予約権を株式に転換する条件(行使条件)については自由に設定できるため、一般的なCE型新株予約権にみられるように、一定の金額以上の資金調達が行われることを行使条件とするだけではなく、一定の事業計画、マイルストーンなどを達成したことを行使条件としておき、その達成後に行われる資金調達時に発行される株式に転換するという設計も可能となります。

これは、投資家が事業会社であるケースなどにおいて、当該条件を達成すれば株式を取得できることが、当該事業会社がベンチャー企業と協業を推進する上でのインセンティブになるという発想であり、「「コンバーティブル投資手段」活用ガイドライン」においても、このようなインセンティブ設計を行うことによるベンチャー企業と上場企業とのオープンイノベーションの促進の可能性について言及されています[16]。

上記のようなメリットの結果、CE型新株予約権による資金調達は、低コストかつ迅速に行うことができる場合が多いです。そのため、資金調達にかかるコストをできる限り抑えたい早期ラウンドの資金調達や、迅速な資金調達を実現したいブリッジファイナンスに適した手法といえます。

<脚注>

[1] J-KISSについては、Coral Capital社が雛型を無償提供しています。最近、J-KISSについて、いわゆるバリュエーションキャップの設計を変更したJ-KISS2.0が公開されました(従来型(J-KISS1.xと合わせて以下の各URLをご参照ください)。なお、今回のアップデートが与える具体的な影響については、Part2で詳細に見ていきます。

J-KISS1.x:https://coralcap.co/2019/04/j-kiss-package/

J-KISS2.0:https://coralcap.co/j-kiss/

[2] コンバーティブルエクイティを含めたベンチャー企業における投資手法については経済産業省より、「「コンバーティブル投資手段」活用ガイドライン」というガイドラインが示されされており、参考になります。

[3] なお、今回は法務的な観点からのブログとなりますので、税務及び会計事項については、別途税務・会計アドバイザーにご確認ください。

[4] 厳密には、次回ラウンドで発行される株式(A種類株式)と全く同内容ものではなく、ほぼ同内容ではあるものの優先残余財産分配額などが異なる株式(「A1種優先株式」など)となるケースが多いです。

[5] 「ラウンド」とは、ベンチャー企業が成長の各段階(ステージ)において行う各資金調達を指すことが一般的であり、シードラウンド、シリーズAラウンドなどの形で用いられることが多いです(基本的には、後続のラウンドになればなるほど、資金調達の規模や株価が大きくなっていく傾向にあります)。

[6] 会社によっては、顕在株式(いわゆる生株)のみではなく、新株予約権などの潜在株式が発行されているケースもあり、その場合には、分母に潜在株式を含む(潜在株式が顕在株式に転換されたと仮定した場合の発行済株式数をベースとする)ケースも多いですが、今回は分かりやすさの観点から、一旦潜在株式が発行されていないという前提で、顕在株式ベースで考えることとしています。

[7] 会社法第199条第1項第2号参照。

[9] これに加え、株式による投資の場合には、バリュエーションの決定の目的や会社の法的なリスクの洗い出しの目的で、事前に法務デューデリジェンス(法務DD)が行われるケースも多いため、それに伴う費用や工数も別途生じる可能性があります。

[10] なお、一般的に、前回ラウンドの投資契約書で盛り込まれた投資家側の権利については、次回ラウンドでそれより投資家に不利な内容とすることを交渉することは難しいケースが多いです。そのため、早期のラウンドにおける投資契約の内容については、できる限り簡易なものが望ましいところ、コンバーティブルエクイティが発行される場合の投資契約書は、比較的簡易なものが多いので、次回ラウンドにおける負担となりにくいという点も早期のラウンドにおいてコンバーティブルエクイティを使用するメリットといえると思われます。

[11] 定款変更などの手続やそれにかかるコストを避けて簡易な手続で資金調達を行う、というコンバーティブルエクイティと類似の発想で生み出されたものとして、「みなし優先株式」と呼ばれる投資手法があります。こちらは、定款変更が不要な普通株式を発行した上で、次回ラウンドの資金調達の時点で、当該ラウンドで発行される優先株式に転換するというスキームですが、普通株式が発行されるため、投資時点においてバリュエーションを行う必要があり、また、株主が増加するという点が、CE型新株予約権との違いとなります。

なお、「みなし優先株式」は、あくまで普通株式の発行であり、新株予約権と比べて感覚的にも馴染みやすいと考えられるとともに、手続も簡便ですので、バリュエーションさえ合意できるのであれば、早期のラウンドにおいて適した投資手法であると思います。但し、普通株式を優先株式に転換するにあたっては、全株主の同意が必要となるとの登記実務があるため、転換時に全株主から同意書を取得いただく必要がある点に注意が必要です。

[12] 株式発行の場合に発行される株式が優先株式である場合には、優先株式の内容も登記事項となり、登録免許税3万円が発生します。

[13] 但し、次回ラウンドで新株予約権が株式に転換される際には、資本金額が増額され、それに応じた登録免許税が発生しますので、事実上、支払いを先送りにしているに留まっている面はあります。

[14] 種類株主総会で決議すべき事項が何であるのか、それが漏れてしまった場合のリスクなどについては、過去ブログをご参照ください。

[15] 但し、J-KISSもそうですが、投資契約書において、投資家の一定の書類の開示請求権などが明記されていることは多いので、注意が必要です。

[16] なお、新株予約権は、一度発行されると事後的に消滅させることが極めて困難な株式と異なり、発行後に消滅させることが比較的容易であるため、この考え方を進めていくと、一定の条件を達成した場合に新株予約権を株式に転換する代わりに、新株予約権を消滅させて投資家に対して別の権利や利益(トークンやワラントなど)を付与するという方法も取り得ることになります。

弁護士 アソシエイト

本ブログ(Part1)では、CE型新株予約権のメリットについてみてきました。Part2では、CE型新株予約権がどのような仕組みとなっているのか及びその留意点についてみていきます。CE型新株予約権は、やや複雑な設計となっていますが、その仕組みについてポイントを押さえて分かりやすく説明できればと思いますので、ご覧いただけますと幸いです。Part2には、今回のJ-KISSのアップデートに関する検討も含まれておりますので、今回記載したような内容も含め、CE型新株予約権の概要については既に知っているけど、今回のJ-KISSのアップデートって実際にどう影響するの?という疑問を持たれている方にも是非ご一読いただきたいと思います。