さて、今回のテーマは、前回に引き続き、外国為替及び外国貿易法(以下「外為法」)です。

2019年11月22日付で外為法の改正案が成立し、2020年5月8日に同法が施行されました。

この改正案は、上場会社の株式取得について対内直接投資等に係る事前届出や報告が必要となる基準が10%から1%に変更された点など、ベンチャー業界以外への影響も非常に大きいものと理解しており、むしろそちらの論点の方がメインとも思われますが、以下では、基本的にベンチャー投資実務への影響に関する論点に絞ってご説明させていただきたいと思います。

なお、改正法は、2020年6月7日以降に全面的に施行される形となり、2020年6月7日以降の投資実行(株式取得など)については、改正後の法令が適用されますのでご留意ください。

また、以下では、対内直接投資等に関する政令を「政令」、対内直接投資等に関する命令を「命令」と略しています。

Ⅰ.組合等による投資の場合の届出義務者・報告義務者の整理

1.改正前の状況と問題点

前回のブログでご紹介したとおり、今回の法改正前においては、投資事業有限責任組合(LPS)が日本のベンチャー企業に投資する場面を想定した場合、LPSの組合員に「外国投資家」が存在すると、それがLPであっても、LPS経由の投資実行が当該LP(=「外国投資家」)による「対内直接投資等」に該当し、当該LPによる事前届出又は事後報告が必要となってしまっていました。(これは、LPSのように法人格のないエンティティの場合、LPSが投資を実行すると、各組合員がその株式(の共有持分)を取得することになるものと評価されるためです。)

以上に加え、非上場会社の株式の取得に関しては、1株でも株式を取得すれば「対内直接投資等」に該当し、かつ、前回のブログでご案内したように、IT系ベンチャーが広く事前届出対象業種に該当する可能性があったため、あるファンドに「外国投資家」に該当するLPがわずかでも存在すると、(当該LPが投資先ベンチャー企業の経営等に何らの権限を有していないのにもかかわらず、)ファンドがベンチャー等に投資を行う都度、当該LPによる事前届出が必要となってしまう、という事態が生じていました。

その結果、ベンチャー企業側の資金需要が逼迫しているのにもかかわらず、事前届出後の待機期間が満了しなければ投資実行ができない、という弊害も生じており、法令の改正を要望するJVCAによる声明が発出されるなど、制度の問題点が指摘されている状況でした。

このような経緯もあり、今回の外為法改正では、組合形態のエンティティによる対内直接投資等に係る届出・報告義務について一定の整理がなされています。以下、ご紹介します。

2.「外国投資家」に分類される「特定組合等」の新設

(1)概 要

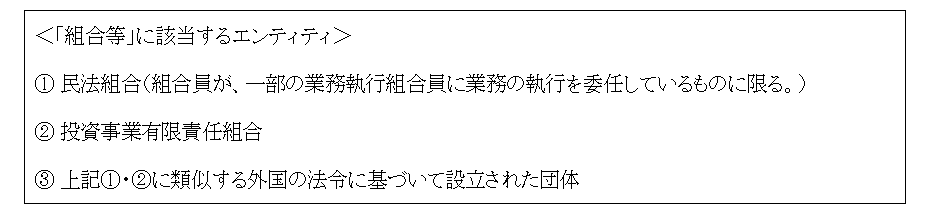

今回の改正により、ごく大雑把にいうと、ファンドがベンチャー企業の株式を取得する行為との関係では、(i)「特定組合等」に該当するファンド(「組合等」)に関しては、当該ファンドそれ自体が届出・報告義務を負う反面、その組合員は届出・報告義務が生じず、(ii)「特定組合等」に該当しないファンドに関しては、仮に組合員に「外国投資家」が存在しても、ファンドそれ自体、組合員のいずれについても届出・報告義務が課されない形になった、ということになります。(但し、(ii)について、後述の4.のような例外的なケースもありますのでご留意ください。)

そして、「特定組合等」というのは、①外国法人や外国居住者などによる出資比率が50%以上であるか、②GP(民法組合の場合は業務執行組合員)の過半が外国法人や外国居住者などであるファンドを意味します(外為法第26条第1項第4号)。このように、ファンドの出資比率とGPの属性という2つの観点で、「外国投資家」該当性を判断することになります。

以下の財務省が開示している資料の17頁の図を参照いただくのがイメージしやすいと思います。

URL:https://www.mof.go.jp/international_policy/gaitame_kawase/press_release/kanrenshiryou01_20200424.pdf

(2)出資額50%の要件

LPS等のファンドに対する出資金の50%以上が、非居住者である個人や外国法人、外国籍のファンド等によるものである場合、(そのGPが日本居住者や日本法人であっても、)当該ファンドは「特定組合等」(=「外国投資家」)になりますので、原則として当該ファンドが日本のベンチャー企業に投資する行為について、対内直接投資等であるとして、届出又は報告が必要になります。

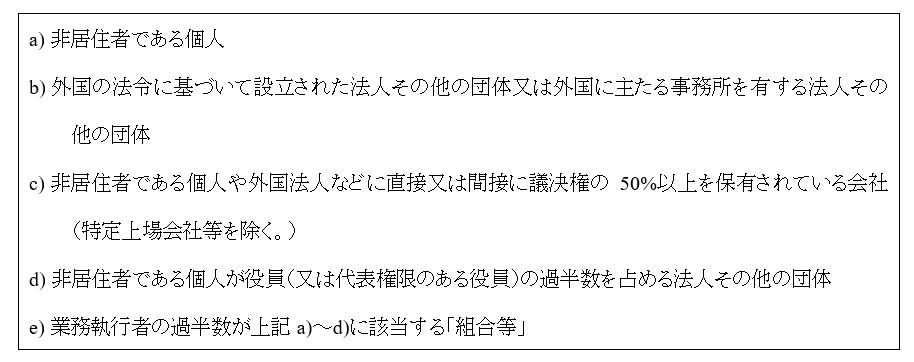

この50%要件に算入されるのは、以下の者による出資金であると定められています(外為法第26条第1項第4号及び政令第2条第3項各号)。(なお、表現はやや要約している部分もありますので、正確な内容は条文でご確認ください。以下、同様です。)

上記のような規定との関係では、例えば、あるファンド(日本法準拠のLPS。「Xファンド」)の親ファンド(Yファンド)が存在する場合に、組合形態のYファンドに法人格がない場合には、そのYファンドの更なる出資者の属性の確認まで必要なのか、という問題があるものと思われますが、今回の外為法改正時のパブコメNo.12によれば、以下のとおりです。

①Yファンドが外国籍のリミテッドパートナーシップの場合、そのYファンドの出資者の一部に日本居住者Zがいたとしても、YファンドによるXファンドに対する出資金全額を算入する。(Zによる出資額分を差し引くなど、Yファンドの構成員の属性等を調査する対応は不要。)

②Yファンドが日本法準拠の投資事業有限責任組合であり、Yファンドそれ自体がa)~e)に該当しないのであれば、そのYファンドの組合員に非居住者Wがいたとしても、Wの(Yファンドを通じた)Xファンドへの出資金の金額は、50%の要件との関係で算入することは不要。

⓷YファンドがLLPであるなど、「組合等」に該当しない組合形態のエンティティの場合は、Yファンドの各構成員の属性がa)~e)に該当するかどうかにより、当該各構成員ごとに算入対象者かどうかを判断する。(LLPが「組合等」に該当しない点については、下記4を参照)

なお、LPS等のファンド組成時における実務上の留意点としては、(i)上記c)のように、外国法人などに支配されている会社は、日本法人であっても、算入対象者に該当する場合があるなど、算入対象者の該当性を公表情報等から正確に把握することは難しいため、ファンド組成時には、上記算入対象者に該当するかどうかについて事前に照会する等により確認しておく必要があること、(ii)必要に応じて、事後的に参入対象者となった場合には速やかに通知することを組合員に義務付ける等の対応を検討すること、などが考えられます。

(3)GPの過半数が外国居住者・外国法人等の場合

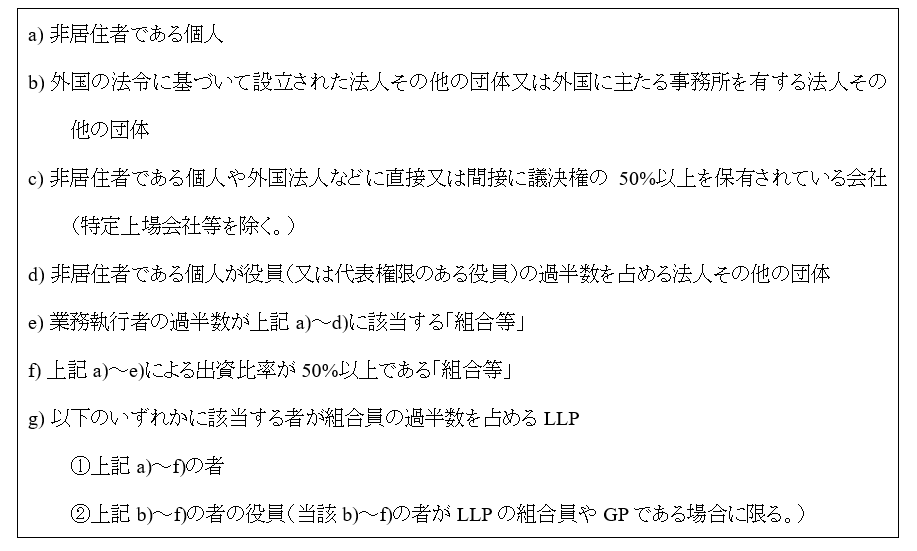

出資額の過半が日本法人や居住者によるものである場合でも、GP(民法組合の場合には業務執行組合員)の過半数が、以下の属性の者である場合には、当該ファンドは「特定組合等」として「外国投資家」に該当します(外為法第26条第1項第4号及び政令第2条第5項各号)。

上記で注目いただきたいのは、g)です。例えば、日本におけるベンチャーファンド組成の実務上、GPが受領するキャリーに相当する金銭について、いわゆるキャピタルゲイン課税を適用する観点から、GP=LLPとする仕組みを用いる例も多くなってきていますが、このようなケースで、当該LLPの一部の組合員が非居住者である場合もかなり存在するようです。

上記のとおり、LLP(=GP)の一部の組合員に非居住者などが存在する場合でも、それらの属性の者がLLPの過半数を占めていなければ、当該LLP(=GP)の組成するLPSは、GPの属性の観点から「外国投資家」に該当することにはならない、ということになります。(なお、上記g)の②のとおり、LLPの構成員に外国法人などが含まれている場合や、共同GPが外国法人などである場合において、当該外国法人などの役員がLLPの構成員になっている場合には、当該法人の役員も算入対象になりますので留意が必要です。)

(4)「特定組合等」による対内直接投資等の場合の事後報告の数値基準

前回のブログでご紹介したとおり、ベンチャー投資(非上場会社株式の取得)を想定すると、発行会社が事後報告対象業種の事業を行う場合は、外国投資家の出資比率が10%以上となる場合に限って報告が必要となるという例外ルールがあります。そして、従来の法令・解釈に従う場合は、組合形態のファンドのような法人格のないエンティティの場合には、ある組合員(=「外国投資家」)のファンドに対する出資比率を、ファンドのベンチャー企業に対する出資比率に乗じた割合が10%未満であれば、当該組合員による報告は不要と整理されていました。

法改正後は、「特定組合等」に該当するファンドによる株式取得については、当該ファンドに法人格があるかどうかにかかわらず、ファンドそれ自体が株式を取得するものとみなされるため(外為法第27条第13項、第55条の5第2項参照)、上記10%要件との関係でも、ファンド全体の当該ベンチャー企業に対する出資比率をベースに判断すべきであると思われます。この点、ご留意ください。

3.届出・報告不要の例外(「伴って行われる」対内直接投資等・特定取得)

(1)改正経緯・概要

上記2.(1)で、(i)「特定組合等」に該当するファンドに関しては、当該ファンドそれ自体が届出・報告義務を負う反面、その組合員は届出・報告義務が生じず、(ii)「特定組合等」に該当しないファンドに関しては、仮にLPに「外国投資家」が存在しても、ファンドそれ自体、組合員のいずれについても届出・報告義務が課されない形になった、と述べました。

上記の記載のうち、ファンドの組合員に届出・報告義務が生じないことになった点に関しては、「対内直接投資等に関する政令」が規定しています。

具体的には、「組合等が行う対内直接投資等に相当するものに伴って行われる当該組合等の組合員」による会社の株式の取得など(政令第3条第1項第7号)や、「組合等が行う特定取得に相当するものに伴って行われる当該組合等の組合員による特定取得」(政令第4条第1項第3号)が、届出・報告が不要な例外として整理されました。

これにより、ファンドがベンチャー企業に投資実行する都度、GPが、LP名義で(これを代理して)事前届出を提出するというこれまでの煩雑な実務は、ある程度解消されそうです。

(2)LP追加の場合・出資額増額の場合について

例えば、LPSが組成され、ベンチャー企業への投資を開始した後に、事後的にLPが追加される、ということも実務上は良くあります。この場合、通例的なLPSの組合契約に従う場合には、追加で加入したLPは、その加入前にLPSが取得していたベンチャー企業の株式の共有持分も取得することになります。

これにより、法改正以前は、外国投資家に該当するLPが、LPSに事後的に加入するケースや、事後的にその出資約束金額を増額させるケースにおいて、その時点までにLPSが実行した投資案件の全件について、届出・報告の要否を検討する必要が生じました。

また、同様の問題として、外国投資家に該当するLPが、LPSに事後的に加入することにより、外国投資家に該当する他のLPの出資比率が低下する場合には、外国投資家から外国投資家への株式の共有持分の譲渡があるとして、「特定取得」の届出が必要になる可能性がありました。

上記ケースは、追加で加入するLPや出資額を増額させるLPによる共有持分の取得のタイミングが、かならずしもLPSによる投資実行のタイミングと一致しませんが、今回の外為法改正時のパブコメNo.108によれば、上記ケースも届出・報告不要(「伴って行われる」に該当する)と整理されているようです。

4.「組合等」に該当しないケースの適用関係(LLPなど)

上記2.及び上記3.のように、法令上は、「組合等」の一部が「特定組合等」として定義され、それによる株式取得等について、ファンドそれ自体の届出・報告義務がある形に整理され、一方で「組合等」の構成員によるファンドを通じた株式取得についての届出・報告義務が除外される形となりました。

但し、法令をよく読むと、有限責任事業組合(LLP)や、業務執行に全組合員が従事する民法組合などは、この「組合等」には該当しない形となっています(外為法第26条第1項第4号)。

その結果、「組合等」に該当しないLLPなどに関しては、従前の運用通り、原則として、LLPの組合員が外国投資家であれば、その組合員が届出・報告義務を負担する、という形になってしまいます。(但し、後述の届出免除制度の適用を検討する余地はあります。)

法改正以前の問題点として、LPSのLPには株式投資や議決権行使を判断する権限が何ら存在しないのにもかかわらず、届出や報告を行わなければならないというのは実態と反している、という点があったかと思いますが、LLPのようにその構成員全員が業務執行に関与することが法定されているエンティティや、同様の運用となっている民法上の組合に関しては、その組合員が、投資実行や議決権行使等を通じて発行会社に対して影響力を及ぼす可能性が否定できないため、LPSのLPと同様の取扱いとすることができない、という趣旨と思われます。

なお、組合員の全員が業務に常時従事し、かつ、全員の関与の下で業務が決定されるような民法上の組合やLLPの組合持分は、金商法に定める「有価証券」に該当しないという例外ルールがありますが、実務上、このルールの適用を想定して、少数の出資者が、(金融商品取引業の登録や適格機関投資家等特例業務の届出を行わずに、)民法上の組合やLLPという形でファンドを組成し、当該ファンドによりベンチャー投資を実行するというケースもあります。こういったケースでは、従前同様、各組合員ごとに「外国投資家」該当性、対内直接投資等の届出義務・報告義務の有無を検討する必要がありそうです。

5.小 括

今回の改正により、日本のVCによるベンチャー企業の株式取得を想定すると、その大部分について、届出・報告不要と整理できるようになるものと考えますが、「特定組合等」への該当性については引き続き留意が必要であるとともに、例えば、LLPや全員関与型の民法組合をファンドのエンティティとして採用する場合も留意が必要と思われます。

届出や報告が必要となり得るケースについては、以下のⅡで述べる届出免除制度の利用可能性についてもご確認ください。

Ⅱ.届出免除制度や「対内直接投資等」の拡大などについて

1.概 要

改正後の外為法では、上場会社の株式について、1%以上の取得を届出・報告対象とすること等、対内直接投資等に該当する行為を拡大することで規制を厳格化する一方で、健全な投資を促進させる観点から、外国投資家の属性や発行会社の業種等を踏まえた届出義務の免除制度を設けています(外為法第27条の2、第28条の2)。以下、それぞれ解説します。

2.「対内直接投資等」の拡大

上場会社の株式取得について手続が必要となる水準に変更があった点は既に触れたとおりですが、今回、株式取得以外の行為についても、届出が必要となるケースが大幅に追加されました。

前回のブログでも取り上げたように、外為法上、特に株式の取得などの行為が対内直接投資等に該当する典型例なのですが、改正前においても、「事業目的の実質的な変更に関し行う同意」など、株式取得以外の行為に着目して事前届出対象とするルールは存在していました。(なお、上記の事業目的の変更への同意に関しては、改正法の下でも、議決権を3分の1以上保有する場合に限って届出が必要となるという建付けが維持されるなど、ベンチャーへのマイノリティ出資を想定した場合には、この観点から届出が必要となるケースは少ないかもしれません。)

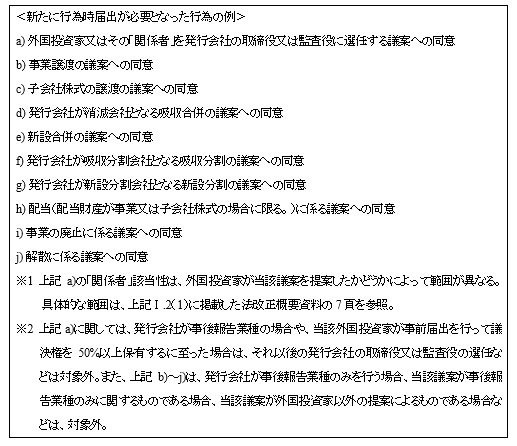

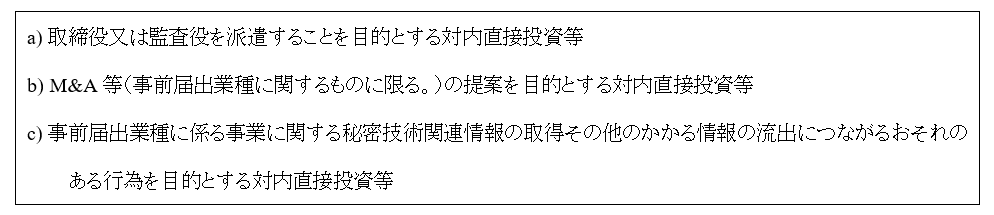

今回、そのような「行為時届出」が必要となるケースとして、大要、次のような項目が追加されました(外為法第26条第2項第5号、政令第2条第11項、命令第2条第1項及び第2項並びに第3条第2項第7号から第10号まで)。

非常に規定が読みにくいのですが、上記※1に記載のように、上記a)の役員選任議案への同意(議決権行使)に関しては、当該議案を「外国投資家」自身が提案したかどうかによって、どの範囲の者の選任に同意することが届出対象となるかが異なります。また、※2に記載のように、b)~f)のM&A等に関しては、「外国投資家」以外の者が提案した議案について賛同するケースは届出対象外であるなど、例外も設けられています。

このような例外もあり、また、後述のとおり事前届出業種の範囲の限定はなされたものの、役員選任議案への同意などが事前届出対象として整理されたことに関しては、非上場会社への投資との関係でも、実務的なインパクトがかなり大きいものと推測されます。例えば、上記※2のように、事前届出を行って議決権を50%以上保有するに至った場合については、役員選任を行う場合も事前届出不要であるという趣旨の例外が設けられているものの、①事前届出対象業種の拡大等の改正以前から事前届出を行うことなく発行会社の株式を取得しているケース(=事前届出を行っていないので例外要件に不該当)や、②議決権の比率が上記50%に満たない形となっているケースなどについては、役員派遣について、事前届出が必要になってしまう可能性があります。

なお、以上のほかにも、例えば、「外国投資家」に該当する会社と、国内の会社が合併するケースが「対内直接投資等」に該当することが明確化されるなど、対内直接投資等の定義規定が刷新されているので、ご注意いただく必要があります。どのような行為が「対内直接投資等」に該当するかは、日本銀行が開示する外為法Q&A(URLは以下参照)のQ1などを確認するのが分かりやすいと思います。

・外為法Q&A:https://www.boj.or.jp/about/services/tame/faq/data/t_naito.pdf

3.届出免除制度

(1)概 要

上記2.のように規制が厳格化した一方で、改正法のもとでは、届出の免除制度も設けられています。上場会社の株式取得については、届出免除制度の適用範囲や、報告が必要な数値基準など含めて規制がかなり複雑化しましたが、以下では、このブログの読者を主に想定し、非上場会社への投資の場合を念頭に、届出免除制度等について解説したいと思います。

上記Ⅰで述べたところも含めて届出免除制度の内容を簡単に整理すると、VCによるベンチャー投資を想定した場合には、①投資実行を行う者が「外国投資家」であるケース(VCによる投資を想定した場合には、GPが海外法人であったり、海外LPの出資比率が高いケース)で、かつ、②発行会社が事前届出対象業種の事業を行っている場合であっても、一定の要件の下で、事前届出は不要になる、というものです。

細かい内容を省略し、ごく大まかに説明すると、この制度に関しては、例えば、以下のポイントにご留意いただく必要があります。

①免除制度の対象は取得時届出のみであり、行為時届出は対象外(行為時届出は必要)

②「コア業種」の場合など、免除制度を利用できないケースも多い

③届出免除を利用できるケースでも「基準」の遵守が必要

④届出免除を利用する場合でも事後報告は必要

以下順次説明します。

(2)取得時事前届出と行為時事前届出

上記2.で述べたように、株式等の証券の取得以外の行為についても一定の場合には「対内直接投資等」に該当し、届出の対象となるのですが(=「行為時事前届出」)、届出免除制度の対象は、株式取得などのケース(「取得時事前届出」)のみであり、届出免除制度を用いる「外国投資家」も、行為時事前届出を行う必要がある点にはご留意ください(条文上の根拠としては、外為法第27条の2第1項の「対内直接投資等(第26条第2項に規定する対内直接投資等をいい、同項第1号から第4号まで及び第9号(第1号から第4号までに掲げる行為に準ずるものに限る。)に掲げる行為に限る。…)」とある箇所がこれに該当します。)。

今回の改正により、事前届出対象となる行為はかなり拡大されてしまいましたので、例えば外国投資家が役員選任を提案・同意したり、M&Aの実行に関与するなどのケースでは、発行会社の行う業種によっては、「届出免除の対象だから大丈夫だ」と安心せず、その都度、外為法の手続が必要にならないかどうかに気を配る必要がありそうです。

(3)免除制度の対象外となるその他の場合

上記(2)に加え、例えば、以下の要件のいずれかに該当する場合は、「国の安全等に係る対内直接投資等に該当するおそれが大きい」あるいは「審査を行う必要性が高い」ため、取得時届出免除制度を利用することができず、原則どおり、事前届出を実施する必要があります(外為法第27条の2第1項並びに政令第3条の2第1項及び第2項)。他にも免除の対象外となるケースは存在しますが、細かいので詳細な説明は割愛します。

①「コア業種」の場合

発行会社の行う事業の業種が、保護の必要性の高い「コア業種」である場合、届出免除制度を用いることができません(命令第3条の2第2項第3号)。どのような業種がコア業種となるのか、については、Ⅲのところで解説したいと思います。

なお、上場会社の株式取得を行う場合は、コア事業に関するものであっても、いわゆる「外国金融機関」であるとして包括免除の対象になることもあり(同号イ)、また、10%未満の取得であれば「上乗せ基準」を遵守することで届出免除を受けることも可能ですが(同号ロ及び「基準」を定める告示の第2条第4号)、これらのルールは、非上場会社の株式取得には適用されません。

②「~~を目的とする対内直接投資等」

上記①と同様、対内直接投資等の時点(株式取得の時点)で一定の目的を有するものに関しては、届出免除制度を用いることができません。

例えば、ベンチャー投資(非上場会社の株式取得)を想定した場合に適用があり得る主要なものを列挙すると、以下のとおりです(下記は大雑把に記載しており、網羅的なものではありませんので、正確には、命令第3条の2第5項各号をご参照ください。)。

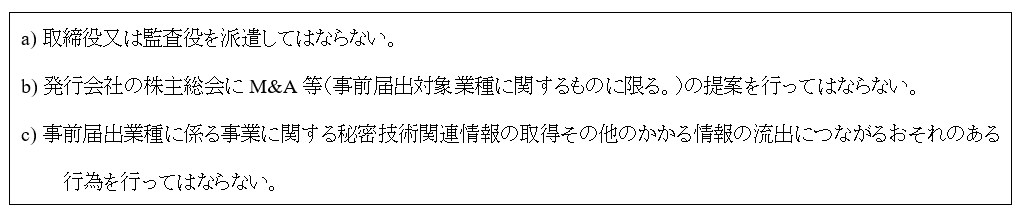

これらは、下記(4)で解説する、免除制度を利用する場合に遵守すべき「基準」に定めるルールとパラレルな内容となっています(後述のとおり、当該「基準」でも、届出免除を受ける場合には、取締役・監査役の派遣、M&A等の提案、非公開の技術情報へのアクセスを行ってはならないとされています。)。要は、経営関与を行わない純投資目的の株式取得を届出免除の対象としている、ということかと思います。

この点に関し、ベンチャー投資を想定した場合、投資契約書の中で、取締役指名権、ドラッグアロング、情報開示請求権などを規定することもよくありますが、このような規定を設ける場合には、内容次第では上記「目的」があると認定される可能性もありますので(パブコメNo.193など参照)、届出免除制度を用いる場合は、そのような規定を設けるか否かやその具体的な内容については慎重に確認する必要がありそうです。

⓷その他

細部は割愛しますが、過去5年間に外為法違反で処分を受けた「外国投資家」の対内直接投資等や、外国政府等による対内直接投資等などについては、届出免除制度を利用できない形となっています(政令第3条の2第1項)。

(4)「基準」の遵守

取得時の届出の要否が問題となるケースで、コア業種にも不該当、「目的」要件にも不該当であるなどにより、届出免除制度が利用可能な場合において、実際に当該「外国投資家」が届出免除を受ける(届出せずに株式取得等を行う)のであれば、当該「外国投資家」は、財務大臣及び事業所管大臣が定める「基準」を遵守する必要があります(外為法第27条の2第1項後段)。なお、これを遵守しない場合には、勧告・命令等の行政処分の対象となります(同条第3項及び第4項)。

上記「基準」を定める告示第2条第1号から第3号によれば、届出免除を受けた外国投資家が遵守すべき基準をごく大まかに説明すると、以下のとおりです。

なお、基準を定める告示は以下を参照ください。

<告示>

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0006.pdf

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0007.pdf

上記a)やb)に関しては、VCによるベンチャー投資を想定した場合、役員選任権に基づく役員派遣や、買収に関する提案などが禁止の対象と評価される可能性もあります。

上記c)に関しては、どのような情報が「秘密技術関連情報」なのかという点が問題になり得るところ、財務情報や役員等の就業条件・報酬等の情報は対象外と考えられており、また、(公知でない情報を広く含むわけでなく)不正競争防止法上の「営業秘密」に準じて解釈されると考えられていますが(パブコメNo.238及びNo.239)、VCによるベンチャー投資を想定すると、財務関連情報のみならず、多様な事業関連の情報を受領せざるを得ない場合があるため、この「基準」の遵守が難しいケースが生じる可能性も否定できないのではないかと思います。

加えて、この上記c)に関しては、発行会社が自主的に情報を提供する場合は禁止の対象外である旨規定されていますが、株式や議決権等を背景に影響力を行使して秘密技術関連情報が提供される場合は「自主的」ではないと判断される可能性が示唆されており、「あくまで『自主的』な情報提供であるから『基準』違反でない」と整理するのも難しい場合が多そうです(パブコメNo.234~No.237など)。

この「基準」の遵守が難しいとなると、やはり、原則通り、事前届出を行う必要が生じることになってしまいます。

(5)事後報告の必要性

上記ルールに従って、事前届出が免除される場合でも、事後報告は必要となります。また、その場合、事後報告業種に該当するケースにおける事後報告の際とは、様式が異なりますのでご留意ください(具体的には、別紙様式11の2を用いることになります。上記(4)の「基準」の遵守についての誓約事項が記載されています。様式は以下のURLなど、日銀のHPから取得できます。)。

・https://www.boj.or.jp/about/services/tame/t-redown2014.htm/

(6)小 括

届出免除制度に関する大まかな内容は上記のとおりですが、ベンチャー投資実務を想定した場合には、「目的」要件や、「基準」遵守の必要性等との関係で、届出免除の要件を充足するかどうかについて慎重な検討が必要となりそうです。もしこれらの観点から、届出免除制度を利用できない場合、原則どおり、届出を行う必要があることになってしまいます。

Ⅲ.事前届出対象業種の限定・コア事業該当性

1.改正前の状況

前回のブログで解説したように、IT分野の幅広い業種が事前届出業種に該当することとなった結果、ITベンチャーに投資する多くのケースで、事前届出が必要となっていました。改正法以前の実務で問題になっていたのが、特に「受託開発ソフトウェア業」「パッケージソフトウェア業」等の解釈です。

日本標準産業分類の記載によれば、「受託開発ソフトウェア業」とは、「顧客の委託により、電子計算機のプログラムの作成及びその作成に関して、調査、分析、助言など並びにこれらを一括して行う事業所をいう」と解説されており、また、「パッケージソフトウェア業」は、「電子計算機のパッケージプログラムの作成及びその作成に関して、調査、分析、助言などを行う事業所をいう」と解説されていますので、例えば、一般のユーザーのために提供するウェブサービスのためのアプリを開発・提供しているようなケースであれば、(i)他の事業者から受託開発しているわけでもないので、「受託開発ソフトウェア業」でもなく、また、(ii)あくまで事業者のサーバーを通じて提供されるアプリケーションであって「パッケージソフトウェア」でもない、という解釈もあって良いはずです。

ところが、上記の日本標準産業分類の記載に関して、当局の担当者に確認すると、アプリケーションを開発・提供しているのであれば、およそ「受託開発ソフトウェア業」又は「パッケージソフトウェア業」のいずれかには該当する、というような回答が行われることもあり、そのようなケースでは、保守的に「念のための届出」を行わざるを得なかった、というのが、この半年間の実情だったかと思います。

この点に関し、改正法では一定の手当てがなされていますので、以下、紹介させていただきます。

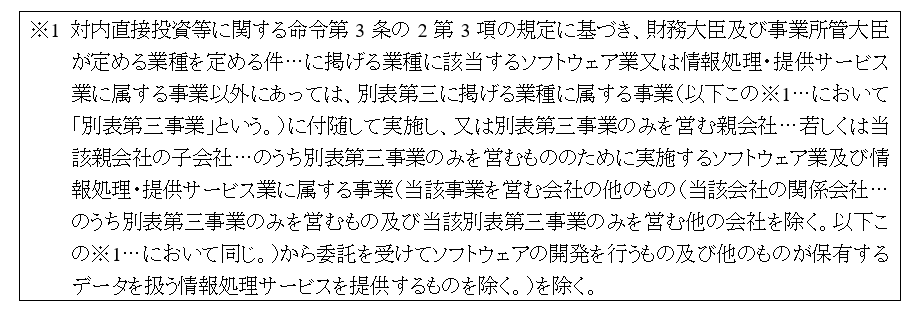

2.事前届出該当業種の改正

改正後の業種を定める告示別表第二によれば、「受託開発ソフトウェア業」、「組込みソフトウェア業」、「パッケージソフトウェア業」及び「情報処理サービス業」に関して、次のような注記が付されています。(なお、以下と同様の改正が特定取得の事前届出業種を定める告示に関しても実施されています。)

<告示>

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0002.pdf

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0003.pdf

非常に読みにくいですが、ざっくりとしたコンセプトとしては、コア業種に該当するソフトウェア業はもちろん事前届出対象だが、そうでない場合は、ソフトウェア業であるから(例えばアプリを開発・提供しているから)というだけで事前届出対象業種に該当するというわけではなく、事後報告業種に付随して提供されるソフトウェアに関するものなのであれば、あくまでそれは事後報告業種である、ということかと思います。(但し、事前届出業種を行う事業者から開発を受託するケース等に関しては、改正前と同様に事前届出対象となっているなど、かなり規定が複雑ですので、ケースごとに慎重に該当性を判断する必要がありそうです。)

従前、何らかアプリ開発を行っていれば即事前届出、という傾向もありましたが、上記改正により、「要はそのソフトウェアが何のために使用されるものなのか」という実質面が問われることとなり、内容次第では、事前届出対象業種に該当しない、と整理できることになります。

【2020年10月2日追記】上記部分の事後報告業種に「付随して」行われるソフトウェア業が事後報告業種に該当するという点については、実務上は、かなり厳格に運用されているようであり、具体的には、事後報告業種に該当するサービス提供に関連してソフトウェアの開発や提供が行われる場合であっても、そのソフトウェアをサービス提供者以外の第三者(当該サービスのユーザー含む。)が利用するのであれば、「付随して」の要件を満たさず、事後報告業種に該当しない(=事前届出対象業種に該当する)との解釈が当局から示されることもあるようです。このような解釈を前提とすると、ソフトウェアが、事業報告業種に該当するサービスに関連して提供されるものであっても、SaaS的にユーザーに対してソフトウェアの提供を行う場合は、およそ、事前届出対象業種に該当するという評価になりかねません。このような解釈の当否は別としても、ある事業について、上記の業種を定める告示別表第二※1部分に依拠して事後報告業種であると整理する場合には、個別に当局に照会するなどの慎重な対応が必要になりそうです。【追記箇所終わり】

3.ベンチャー業界で問題となり得る「コア業種」の例

上記2.の改正点を踏まえると、IT分野の事前届出対象業種の該当性を判断する上でも、どのような事業がコア業種に該当するのかが重要となってきます。

告示の内容は、対内直接投資等及び特定取得に関して、概ね同趣旨の内容で以下の通り定められています。

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0004.pdf

・https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/kokuji/KO-20200430-0005.pdf

概ね、電力、ガス、水道等のインフラ関係の事業や、武器・航空機・原子力などの軍事転用可能な技術に関連した事業などに限定されている印象ですが、ITベンチャーへの投資との関係では、外為法Q&AのQ35に、ソフトウェア業等の中で「コア業種」に該当するものにどのようなものがあるのかが列挙されていますので、そちらが参考になります。

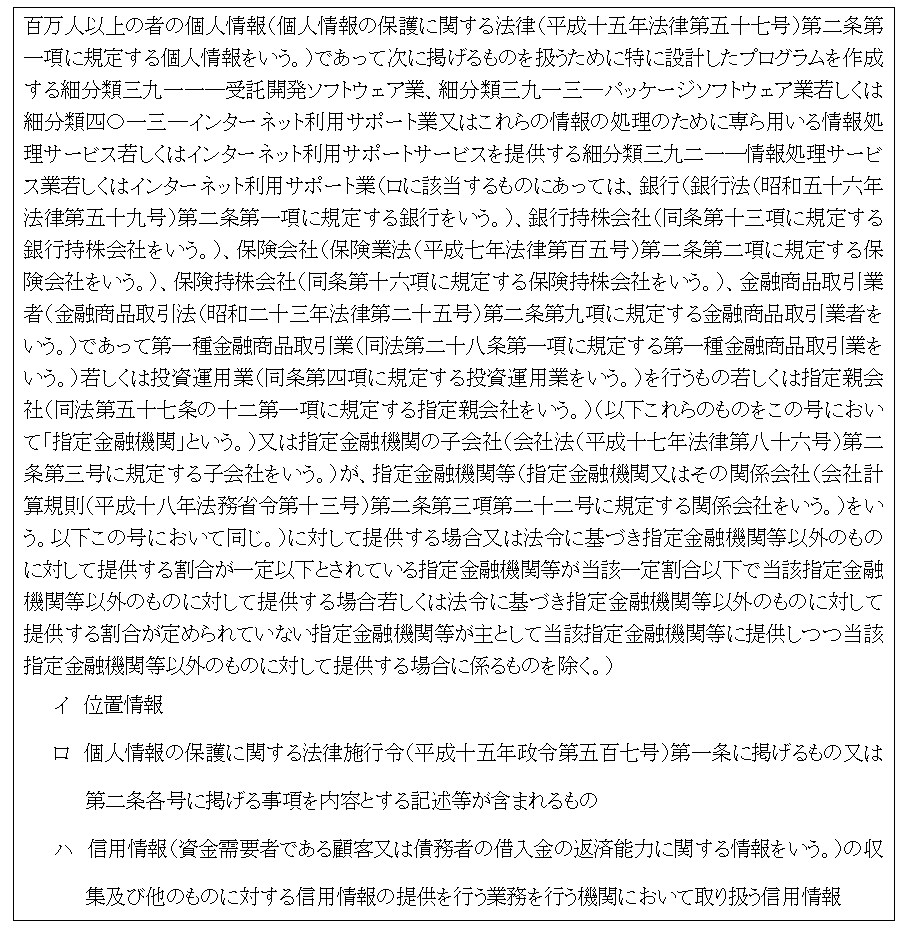

その中でも、外為法Q&AのQ35の(3)(告示第20号)の内容には注目する必要がありそうです。

規定がかなり複雑ですが、「100万人以上」の個人情報(イ、ロ、ハに該当するものに限る。)を扱うために「特に設計したプログラム」を作成するソフトウェア業がコア業種に該当するとされているようです。

なお、上記「ロ」は、いわゆる「個人識別符号」や「要配慮個人情報」に該当する情報であり、「ロ」に該当する情報の範囲が極めて広いというわけではありませんが、一方で、例えば、「イ」の位置情報に関しては、ITベンチャーが提供するサービスでも利用されるケースがそれなりに存在しそうです。

例えば、ベンチャー投資を想定すると、投資時点でユーザー数が100万人を超えていなければ、上記のイ、ロ、ハに該当する情報を取り扱っていても、コア業種に該当しないと判断する余地がないか、が問題になりますが、外為法改正時のパブコメによれば、対内直接投資等の実行時点におけるユーザー数ではなく、設計時の目的として、100万人分以上の情報を保有することを目的として設計されたプログラムなのであれば、上記コア業種に該当する可能性があると考えられているようです。(パブコメNo.199、No.201)

上記のコア業種は、改正概要資料では「重要インフラのために特に設計されたプログラム等の提供に係るサービス業」として想定されていたものでもあるので、位置情報等を用いるサービスであればおよそコア業種に該当してしまう、という結論は不当であると思われますが、この観点からは、日本銀行が開示する外為法Q&AのQ35において、「特に設計した」の解釈として、「ある事業等の目的を達成するためのソフトウェア等について、設計の当初から当該事業の目的を達成するために個人情報を取り扱うことが不可欠である場合において、設計段階から個人情報を取り扱うことを前提として設計されているものが想定されます。」と解説されている点が注目されます。限定的な解釈を意図した表現のようにも読めますが、当局の運用次第とも思われるため、今後の動向を注視する必要がありそうです。

なお、届出の要否が問題になる場合は、具体的なケースごとに官庁に照会を行うことを通じて、コア業種該当性を確認することも検討する必要があります。(外為法Q&AのQ24など参照。)

4.医療系ベンチャーへの影響?

一部報道では、新型コロナの影響で、医療機器、医薬品開発に関する一部の業種もコア業種に含める方向で改正があり得るとされており、医療系ベンチャーに対する投資実務にも影響を与える可能性があるので、今後の動向が注目されます。

Ⅳ.その他の論点の改正状況

以下、上記部分で説明できていない点やパブコメ等の内容について、ベンチャー投資実務にも関連する論点を若干補足させていただきたいと思います。

1.居住者外国投資家の「孫会社」の「外国投資家」該当性

前回のブログでも説明したとおり、日本法人であっても、その議決権の半数以上を外国法人や非居住者である個人に保有されている場合は、当該日本法人は「外国投資家」に該当します。

このような「居住者外国投資家」の「子会社」は、法改正以前も、外国投資家に「間接に保有され」ている議決権が半数以上であるので、「外国投資家」に該当すると規定されていました。

その一方で、「居住者外国投資家」の「孫会社」は、法改正以前の定義上、「外国投資家」には該当しませんでした。

ところが、今回の法改正により、「居住者外国投資家」の「孫会社」なども「外国投資家」に該当することになりましたので留意が必要です(政令第2条第1項)。(なお、上記の「子会社」「孫会社」という表現は、若干不正確であり、正確には議決権50%以上かどうか、という点が基準になりますのでご留意ください。)

実務的には、VCがファンド組成を行う場合を想定すると、LP候補者のある会社が「外国投資家」に該当するかどうかについて、公表情報等からの調査がより困難になったということを意味すると思われ、例えばLPが「外国投資家」に該当するかどうかについては、最終的には当該LPに照会せざるを得ないものと考えます。

2.「外国投資家」該当性の「判断基準時」

上記1.で述べたように、日本法人であっても、その議決権の半数以上を外国法人や非居住者である個人に保有されている場合は、当該日本法人は「外国投資家」に該当します。

この点で実務上よく問題になるのが、上記日本法人が上場会社である場合です。原則として、外国投資家に該当するかどうかは、「対内直接投資等」(=株式取得など)の時点で判断する必要があるものと考えられますが、上場会社の場合、投資を行う都度、株主名簿を確認することも事実上難しいものと考えられます。例えば、直近事業年度末日時点の株主名簿に依拠すれば、(外資の比率が50%近く存在するものの、その水準に満たない状況であるなど)ギリギリ「外国投資家」に該当せず、かつ、その後の期中における投資実行の時点で「外国投資家」に該当するかの調査が難しいケースでは、判断の基準時をどのように考えれば良いか、という点が問題になります。

法改正前においては、特に「判断基準時」を定めた規定やルール等もなく、対内直接投資等の時点での「外国投資家」該当性の判断が微妙なケースでは、「念のための届出」を行っておくという対応とせざるを得ないケースもありましたが、今回の改正後も、このような状況は変わっていないようです(外為法改正時のパブコメNo.14)。

VCが上場会社からLP出資を受ける場合、当該上場会社の外資比率が高い場合は、当該上場会社が上記Ⅰ2.(2)で述べたような算入対象者に該当することにより、当該LPSそれ自体が「外国投資家」に該当するかどうかに影響が生じ得るため、LP出資を受けるタイミングでLPの外資比率を確認しておくことはもちろん、ファンド組成後も状況に変化があれば速やかに通知してもらうなどの対応も検討する必要があります。

3.「特定上場会社等」の判断

上記2.とよく似た問題として、「特定上場会社等」への該当性をどのように判断すれば良いか、という問題があります。

上記1.や2.のように、外資の比率の高い上場会社が「外国投資家」になる場合であっても、ある特定の非居住者又は外国法人の持株比率及び議決権比率が(密接関係者との合算で)10%未満である場合は、当該上場会社(=「特定上場会社等」)による対内直接投資等に係る届出・報告義務の一部が免除されています(政令第第2条第4項、第3条第1項第6号)。

ところが、上場会社の場合、各株主の議決権や株主間の関係性(=密接関係者)を当該上場会社自身が把握するのが困難であるという問題があり、特に、どのような資料に基づいて判断すべきか、という点の解釈は必ずしも明確ではありませんでした。

この点について、外為法改正時のパブコメによれば、「大量保有報告書その他の開示書類や株主への照会を通じて把握した情報」をもとに判断するべきとされています(外為法改正時のパブコメNo.19、20)。「株主への照会」が実際上どの程度可能なのかや、どのような方法で照会すべきかといった問題点もあると思われ、今後の実務的な対応が悩ましいのではないかという印象です。

上場会社からLP出資を受けるVCの立場としては、当該LPが「特定上場会社等」に該当するのであれば、当該LPは、上記Ⅰ2.(2)で述べたような算入対象者に該当しないため、LPの「特定上場会社等」該当性が、自らの運営するファンドの「外国投資家」該当性を左右し得ることになります。そのため、大量保有報告書などの開示資料を確認して当該LP候補者が「特定上場会社等」に該当する可能性があれば、当該LP側に「特定上場会社等」該当性を照会するなどの対応が必要になるものと思われます。

4.事前届出・事後報告の事務負担軽減

ややマイナーな内容ではありますが、改正法の下では、事前届出や事後報告について、以下のとおり事務負担の軽減が図られていますので、実際に届出・報告を行う場合には、ご留意ください。

①取得時事前届出に関して、届出日から6か月間の間は届け出た株式数までの取得が随時可能であり、都度の届出は不要となった。

②実行報告や事後報告は対内直接投資等(=株式取得)の日から45日以内に提出すれば良い形となった。(提出期限が延長された。)

③事後報告の一部について、事業所管大臣を報告書の中で特定することが不要となった。

また、上記に関連して、届出書や報告書の様式も記入要領含めて変更点が多数ありますので、改正後の届出・報告を最初に行う際には、最新の様式を用いるよう、ご留意ください。なお、届出書や報告書の様式は、以下のURLをご参照ください。

・https://www.boj.or.jp/about/services/tame/t-down.htm/

・https://www.boj.or.jp/about/services/tame/t-redown2014.htm/

5.改正法以前にLP等の名義で届出を行った案件の取扱い

前回のブログでご紹介したとおり、事前届出を行った後に株式を取得した場合や、当該株式を処分する場合は、「実行報告」を行う必要があります。但し、日本のVCによる投資案件について、法改正以前に(例えば外国投資家であるLP名義)届出を行ったケースの中には、上記Ⅰで述べたとおり、改正法のもとでは届出が不要と整理できるものも存在すると思われます。

このような案件については、改正後に投資を実行しても、あるいはExitにより株式を処分しても、その実行報告を行うことは不要とされておりますのでこの点、ご留意ください(命令附則第3条及び外為法改正時のパブコメNo.275)。